Il punto sul superbonus 2023: dalle ultime novità alle regole da rispettare, passando per le scadenze in calendario. La guida sull'agevolazione edilizia

Dall’avvio dei superbonus il quadro normativo è cambiato molte volte, così come sono in continua evoluzione le questioni relative alla maxi agevolazione edilizia introdotta dal decreto Rilancio.

Sono mutate le regole, è cambiata la misura della detrazione, il calendario delle scadenze è stato più volte riscritto e molte sono le novità che sono state introdotte novità sulle modalità di fruizione.

La guida all’agevolazione edilizia per fare il punto sugli aspetti principali del superbonus 2023: dai beneficiari ai requisiti da rispettare, passando per gli interventi agevolabili e gli adempimenti previsti.

Un focus anche sulle ultime novità della legge di conversione del decreto Cessioni e su cosa cambia per la cessione del credito e per lo sconto in fattura. Dalla questione dei crediti incagliati agli sviluppi relativi alle proroghe e alle prospettive future dell’agevolazione.

Superbonus 2023: regole, scadenze e novità

- Superbonus, cos’è e come funziona

- Superbonus, beneficiari e caratteristiche dell’immobile: condomini, villette e unifamiliari

- Superbonus, lavori agevolati: gli interventi trainanti

- Superbonus, lavori agevolati: gli interventi trainati

- Superbonus, lavori agevolati: limiti di spesa e decreto Prezzi

- Superbonus 110 per cento: conta la data della CILA

- Superbonus 90 per cento: per chi e fino a quando?

- Scadenze superbonus 2023: dalla proroga per le unifamiliari ai termini per i condomini

- Cessione del credito e sconto in fattura: le regole

- Cessione del credito: piattaforma dell’Agenzia delle Entrate, adempimenti e scadenze

- Le novità del decreto Cessioni convertito: il divieto della cessione del credito

- Le novità del decreto Cessioni convertito: per chi continua la cessione del credito

- Superbonus e crediti incagliati: Poste Italiane verso la riapertura

- Documentazione superbonus: la check list per il visto di conformità

- Documentazione superbonus: quando è necessaria la certificazione SOA

- Superbonus e dichiarazione dei redditi: la detrazione nel modello 730/2023

- Superbonus: la detrazione in 10 anni per le spese sostenute nel 2022

Superbonus, cos’è e come funziona

Il superbonus è un’agevolazione edilizia introdotta dall’articolo 119 del decreto Rilancio, il DL 34 del 19 maggio 2020, approvato dal Governo in piena pandemia.

All’interno sono presenti diverse misure tra le quali una detrazione, inizialmente con aliquota al 110 per cento, per le spese sostenute per la realizzazione di interventi di efficienza energetica e riduzione del rischio sismico.

Tra gli interventi agevolabili ci sono anche l’installazione di impianti fotovoltaici e di colonnine di ricarica dei veicoli elettrici.

Affiancata alla maxi detrazione, dall’articolo 121 del decreto Rilancio sono stati introdotti due meccanismi di fruizione indiretta dell’agevolazione:

- la cessione del credito;

- lo sconto in fattura.

Il primo strumento alternativo alla detrazione consiste nella maturazione di un credito d’imposta pari alla detrazione spettante, che può essere utilizzato in compensazione o ceduto ad altri soggetti, compresi gli istituti di credito e gli altri intermediari finanziari.

Nel secondo caso, invece, l’agevolazione viene concessa sotto forma di sconto sul corrispettivo dovuto, anticipato dai fornitori che hanno effettuato gli interventi e recuperato sotto forma di credito d’imposta dagli stessi soggetti.

In questo caso, quindi, le aziende che effettuano i lavori anticipano i costi legati agli interventi e recuperano le somme successivamente.

Dall’avvio dell’agevolazione, operativa dal 1° luglio 2020, ad oggi si sono susseguiti tre differenti Governi, Conte, Draghi e Meloni.

Il quadro normativo è stato oggetto ci oltre 30 modifiche che ne hanno modificato profondamente la disciplina.

Nel complesso i chiarimenti sull’agevolazione edilizia sono contenuti in circa 25.000 documenti di prassi dell’Agenzia delle Entrate, dalle circolari alle risposte all’interpello passando per i provvedimenti, che hanno fornito delucidazioni su un quadro decisamente complesso.

Le ultime novità in materia del superbonus sono arrivate con il cosiddetto decreto Cessioni, DL 11 del 16 febbraio 2023, e dalla successiva legge di conversione.

Tra modifiche normative, proroghe delle scadenze, interventi per contrastare le frodi e misure per favorire lo sblocco dei crediti incagliati, il superbonus ha assunto nuove forme, quelle attualmente in vigore.

In questa guida cercheremo di affrontare i principali temi di rilievo dell’agevolazione e le ultime novità normative e di prassi, passando in rassegna gli aspetti più significativi della maxi bonus edilizio introdotto nel periodo emergenziale e attualmente nella fase finale del suo periodo agevolativo.

Per le spese sostenute negli anni 2022 e 2023 la detrazione è ripartita in quattro quote annuali dello stesso importo, a partire dall’anno successivo a quello di sostenimento dei lavori.

In alcuni, che approfondiremo in seguito, è prevista la possibilità di scegliere di fruire del bonus in 10 anni, per “aumentare” di fatto la capienza fiscale del contribuente.

In attesa di nuovi interventi che modifichino e aggiornino il quadro attuale, vediamo subito quali sono i requisiti per l’accesso all’agevolazione, gli interventi agevolabili, le scadenze e novità in materia.

Superbonus, beneficiari e caratteristiche dell’immobile: condomini, villette e unifamiliari

In linea generale il superbonus spetta ai contribuenti che effettuino determinati interventi, trainati e trainanti, su determinati edifici e nel rispetto dei requisiti previsti dalla normativa in vigore.

La maxi agevolazione edilizia, ridotta rispetto alla misura iniziale, è riconosciuta su interventi effettuati da:

- condomini;

- persone fisiche, al di fuori dell’esercizio di attività di impresa, arte o professione, per interventi su edifici composti da due a quattro unità immobiliari distintamente accatastate, anche se posseduti da un unico proprietario o in comproprietà da più persone fisiche;

- organizzazioni non lucrative di utilità sociale, organizzazioni di volontariato, associazioni di promozione sociale.

Danno diritto alla detrazione anche gli interventi effettuati dalle persone fisiche sulle singole unità immobiliari all’interno dello stesso condominio o dello stesso edificio e quelli che riguardano la demolizione e ricostruzione dell’edificio.

Per l’anno 2023 l’agevolazione spetta per i condomini, le villette e le unifamiliari e gli altri enti in misura diversa e nel rispetto delle scadenze previste per ciascuna tipologia di contribuente.

Dopo diverse modifiche normative e misure di proroga, fino al 31 dicembre l’agevolazione spetta, oltre che per i condomini e le villette unifamiliari, anche per i seguenti enti:

- istituti autonomi case popolari, IACP, comunque denominati, enti con le stesse finalità ma nella forma di società che rispondono ai requisiti della legislazione europea in materia di "in house providing". La detrazione spetta per interventi realizzati su immobili adibiti ad edilizia residenziale pubblica;

- cooperative di abitazione a proprietà indivisa, su immobili dalle stesse posseduti e assegnati in godimento ai propri soci.

Dopo aver visto chi sono i beneficiari dell’agevolazione e le tipologie di soggetti che possono richiederla, passiamo agli interventi che permettono di accedere al superbonus.

Superbonus, lavori agevolati: gli interventi trainanti

Gli interventi che permettono l’accesso al superbonus sono quelli stabiliti dall’articolo 119 del decreto Rilancio, e delle modifiche successive.

L’elenco è stato inoltre ribadito in uno dei primi chiarimenti dell’Agenzia delle Entrate in materia, ovvero la circolare numero 24/2020.

Tra gli interventi trainanti rientrano i seguenti lavori:

- isolamento termico delle superfici opache verticali, orizzontali e inclinate che interessano l’involucro degli edifici, compresi quelli unifamiliari, con un’incidenza superiore al 25 per cento della superficie disperdente lorda dell’edificio medesimo o dell’unità immobiliare funzionalmente indipendente e che disponga di uno o più accessi autonomi dall’esterno, sita all’interno di edifici plurifamiliari;

- sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria sulle parti comuni degli edifici, o con impianti per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria sugli edifici unifamiliari o sulle unità immobiliari funzionalmente indipendenti e che dispongano di uno o più accessi autonomi dall’esterno site all’interno di edifici plurifamiliari;

- interventi antisismici e di riduzione del rischio sismico, che rientrano nel sismabonus.

Ciascuno di tali interventi deve rispettare i limiti previsti dalla normativa in vigore, aspetto a cui viene dedicato uno specifico paragrafo.

Oltre agli interventi trainanti, quelli cioè che permettono di rientrare nell’agevolazione, risultano “agevolabili” anche altri interventi, quelli trainati.

I secondi devono tuttavia essere eseguiti congiuntamente ad almeno uno degli interventi trainanti.

Vediamo adesso quali sono gli interventi trainati del superbonus.

Superbonus, lavori agevolati: gli interventi trainati

Oltre agli interventi trainanti, a determinate condizioni rientrano nell’agevolazione anche gli interventi trainati.

Si tratta di quegli interventi che sono ammessi se eseguiti congiuntamente ad almeno uno degli interventi principali di isolamento termico, di sostituzione degli impianti di climatizzazione invernale o antisismici.

Nello specifico, le date delle spese sostenute per gli interventi trainati devono essere ricomprese nell’intervallo di tempo individuato dalla data di inizio e dalla data di fine dei lavori per la realizzazione degli interventi trainanti.

Così come gli interventi trainanti, anche gli interventi trainati sono elencati nell’articolo 119 del decreto Rilancio.

Come chiarito ancora dalla circolare numero 24/2020, rientrano in questo elenco:

- gli interventi di efficientamento energetico dell’ecobonus, nei limiti di detrazione o di spesa previsti da tale articolo per ciascun intervento;

- l’installazione di colonnine per la ricarica di veicoli elettrici;

- l’installazione di impianti solari fotovoltaici connessi alla rete elettrica su determinati edifici;

- l’installazione, contestuale o successiva, di sistemi di accumulo integrati negli impianti solari fotovoltaici agevolati.

Anche in questo caso devono essere rispettati determinati limiti di spesa, stabiliti dalla normativa.

Superbonus, lavori agevolati: limiti di spesa e decreto Prezzi

Per ciascun intervento che rientra nel superbonus sono previsti specifici limiti di spesa.

Per quanto riguarda gli interventi di isolamento termico, tale limite varia a seconda degli edifici in cui viene realizzato l’intervento:

- 50.000 euro, per gli edifici unifamiliari o per le unità immobiliari funzionalmente indipendenti;

- 40.000 euro, moltiplicato per il numero delle unità immobiliari che compongono l’edificio, per gli edifici composti da due a otto unità immobiliari;

- 30.000 euro, moltiplicato per il numero delle unità immobiliari che compongono l’edificio, per gli edifici composti da più di otto unità immobiliari.

In relazione agli interventi di sostituzione degli impianti di climatizzazione invernale, effettuati sulle parti comuni degli edifici residenziali in condominio o composti da 2 a 4 unità distintamente accatastate, anche abbinati all’istallazione di impianti fotovoltaici e sistemi di accumulo, i limiti di spesa previsto sono i seguenti:

- 20.000 euro, moltiplicato per il numero delle unità immobiliari che compongono l’edificio (fino a otto unità immobiliari);

- 15.000 euro, moltiplicato per il numero delle unità immobiliari che compongono l’edificio, (per oltre otto unità immobiliari).

Per gli interventi di climatizzazione invernale su edifici residenziali unifamiliari o sulle unità immobiliari all’interno di edifici plurifamiliari, funzionalmente indipendenti, il limite massimo di spesa è di 30.000 euro.

Si dovrà inoltre tenere in considerazione i limiti di spesa previsti per ciascun interventi nel caso di interventi di efficientamento energetico e antisismici.

Per l’installazione di impianti solari fotovoltaici il limite massimo previsto è di 48.000 euro, tuttavia esiste anche un ulteriore limite di spesa di 2.400 euro per ogni kW di potenza nominale.

Lo stesso limite di spesa si applica per i sistemi di accumulo, tuttavia il limite di spesa per ciascun kWh di capacità di accumulo è di 1.000 euro.

Per l’installazione delle colonnine di ricarica elettrica si dovrà considerare tre diversi limiti:

- 2.000 euro nel caso di edifici unifamiliari o unità funzionalmente indipendenti;

- 1.500 euro per l’installazione fino a otto colonnine nel caso di edifici plurifamiliari e condomini;

- 1.200 euro per lo stesso intervento in condomini o edifici plurifamiliari, se il numero di colonnine di ricarica dei veicoli elettrici è superiore a otto.

Oltre a tali limiti di spesa si dovrà anche tenere conto dei massimali stabiliti dal cosiddetto decreto Prezzi, il decreto dell’allora Ministero della Transizione ecologica, firmato il 14 febbraio 2022.

Nel caso di costi non previsti dal decreto del MITE, continueranno ad essere utilizzati i prezzari predisposti da Regioni e Province autonome, i listini delle Camere di Commercio e i prezzi fissati dal DEI.

Superbonus 110 per cento: conta la data della CILA

Dopo aver visto quali sono i beneficiari dell’agevolazione, gli interventi agevolati e i limiti di prezzo, facciamo il punto sui contribuenti che possono ancora beneficiare della maxi agevolazione nella misura massima del 110 per cento.

Partiamo dalle villette e dalle unifamiliari. In questo caso possono beneficiare del superbonus 110 per cento solo i contribuenti che abbiano già iniziato i lavori e realizzato almeno il 30 per cento degli interventi entro il 30 settembre 2022.

Per tali contribuenti si sono susseguite diverse proroghe l’ultima delle quali è stata approvata dal cosiddetto decreto Omnibus, il provvedimento approvato dal Consiglio dei Ministri il 7 agosto 2023.

Con l’ultimo decreto approvato dall’esecutivo si porta ancora in avanti il termine già prorogato dalla legge di conversione del decreto Cessioni, DL 11/2023, al prossimo 30 settembre: la scadenza viene spostata in avanti al 31 dicembre 2023.

La proroga interessa solo chi rispetta il vincolo già citato in precedenza, ovvero la realizzazione di almeno il 30 per cento dei lavori al 30 settembre dello scorso anno.

Inoltre, per l’ufficialità si dovrà attendere la pubblicazione del testo del decreto in Gazzetta Ufficiale.

A differenza di chi potrà beneficiare della proroga, per gli altri contribuenti la misura della detrazione per lavori su villette e unifamiliari è stabilita al 90 per cento, fino a fine anno e nel rispetto di determinati requisiti stabiliti dal decreto Aiuti quater.

A determinate condizioni, possono continuare a beneficiare del superbonus 110 per cento anche i condomini. In questo caso, però, si deve fare riferimento a due fattori:

- la data della CILAS, la comunicazione di inizio lavori asseverata superbonus;

- la data della delibera assembleare di approvazione degli interventi.

I requisiti da soddisfare per mantenere l’agevolazione edilizia con percentuale massima sono stabilii dal decreto Aiuti quater:

- CILAS con data entro il 25 novembre 2022;

- delibera assembleare che abbia approvato l’esecuzione dei lavori, adottata in data antecedente al 25 novembre 2022;

- acquisizione del titolo abilitativo entro il 31 dicemrbe 2022, per gli interventi di demolizione e ricostruzione.

Danno diritto al beneficio al 110 per cento anche gli interventi effettuati sulle case popolari.

In base a quanto stabilito dall’articolo 119, comma 8-bis, del decreto legge n. 34/2020 per gli interventi di case popolari e le cooperative di abitazione a proprietà indivisa si potrà beneficiare della maxi agevolazione al 110 per cento fino al 31 dicembre 2023, a patto di aver raggiunto uno stato di avanzamento pari almeno al 60 per cento dell’intervento complessivo entro la passata scadenza del 30 giugno scorso.

Superbonus 90 per cento: per chi e fino a quando?

La misura massima della detrazione del 110 per cento è stata ridimensionata con il decreto Aiuti quater.

Per un’ampia platea di contribuenti l’agevolazione è passata al 90 per cento delle spese e fino al 31 dicembre 2021.

Possono ancora beneficiare dell’agevolazione al 90 per cento i condomini e gli interventi in edifici da 2 a 4 unità immobiliari per le spese affrontate dal 1° gennaio al 31 dicembre 2023.

A partire dal 1° gennaio 2024, salvo ulteriori interventi normativi, l’agevolazione scenderà al 70 per cento e, dal 1° gennaio 2025, verrà ulteriormente ridotta al 65 per cento.

La riduzione dal 110 per cento al 90 per cento interessa anche le villette e le abitazioni unifamiliari, per le quali però il superbonus si concluderà con la fine dell’anno 2023.

Per le spese sostenute dal 1° gennaio al 31 dicembre l’agevolazione è riconosciuta, in forma ridotta, solo se nel rispetto di determinati requisiti:

- l’immobile deve essere adibito ad abitazione principale;

- il reddito del contribuente non deve essere superiore a 15.000 euro.

Per il calcolo del reddito è necessario tenere conto della parametrizzazione sulla base della composizione del nucleo familiare, prendendo in considerazione il quoziente familiare.

Nella determinazione del reddito deve essere considerata la somma dei redditi complessivamente posseduti nell’anno precedente, dal contribuente e dal proprio nucleo familiare, divisa secondo i parametri riportati nella tabella riassuntiva.

| Nucleo familiare | Numero di parti |

|---|---|

| Contribuente | 1 |

| Se nel nucleo familiare è presente un coniuge, il soggetto legato da unione civile o la persona convivente | si aggiunge 1 |

| Se nel nucleo familiare sono presenti familiari, diversi dal coniuge di cui all’articolo 12 del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, dal soggetto legato da unione civile o dal convivente, che nell’anno precedente quello di sostenimento della spesa si sono trovati nelle condizioni previste nel comma 2 del medesimo articolo 12, in numero pari a un familiare | si aggiunge 0,5 |

| (...) due familiari | si aggiunge 1 |

| (...) tre o più familiari | si aggiunge 2 |

Qualora rispettati i vincoli legati all’abitazione principale e al reddito, l’agevolazione spetterà nella misura del 90 per cento.

Scadenze superbonus 2023: dalla proroga per le unifamiliari ai termini per i condomini

Come già anticipato, alla luce della nuova proroga, approvata dal Consiglio dei Ministri il 7 agosto 2023 e non ancora ufficializzata, anche la scadenza per villette unifamiliari sarà spostata dal 30 settembre al 31 dicembre 2023.

La scadenza di fine anno interessa anche i condomini, per beneficiare della detrazione al 110 per cento, se rispettati i requisiti visti in precedenza, o del 90 per cento.

L’ultimo giorno dell’anno è fissato anche il termine per le case popolari per continuare a beneficiare della maxi agevolazione.

In questo caso però deve essere stata rispettata la precedente scadenza del 30 giugno 2023 per il raggiungimento di uno stato di avanzamento dell’intervento complessivo almeno del 60 per cento.

Un’ultima scadenza merita di essere menzionata, quella per la remissione in bonis per chi intendesse provvedere alla comunicazione all’Agenzia delle Entrate della cessione del credito per le spese sostenute nel 2022.

Chi non ha effettuato l’adempimento entro la scadenza del 31 marzo scorso potrà regolarizzare la situazione entro il termine del prossimo 30 novembre, pagando una sanzione di 250 euro.

Vediamo quindi in cosa consistono la cessione del credito e lo sconto in fattura, quali sono le regole da rispettare e quali adempimenti devono essere effettuati.

Cessione del credito e sconto in fattura: le regole

Come già spiegato la cessione del credito e lo sconto in fattura sono modalità di fruizione del superbonus e delle altre agevolazioni edilizie, alternative alla fruizione diretta.

Sono molte le novità che hanno interessato lo strumento previsto dall’articolo 121 del decreto Rilancio, le ultime in ordine di tempo sono quelle previste dalla legge di conversione del decreto Cessioni, che ha introdotto un divieto generalizzato dell’utilizzo della cessione del credito e dello sconto in fattura.

Ma facciamo un passo indietro e vediamo prima cosa sono e come funzionano le due opzioni. La cessione del credito consiste nella maturazione di un credito d’imposta pari alla detrazione spettante, che può ceduto ad altri soggetti, compresi gli istituti di credito e gli altri intermediari finanziari.

Nel caso dello sconto in fattura, invece, viene applicato uno sconto sul corrispettivo dovuto. In questo secondo caso l’importo dell’agevolazione è anticipato dai fornitori che hanno effettuato gli interventi e recuperato poi sotto forma di credito.

Rispetto alla prima versione degli strumenti, sono nel tempo stati introdotti limiti al numero di cessioni, così come ai soggetti cessionari. Inoltre è stato introdotto il divieto di cessione parziale del credito, gli importi devono essere quindi ceduti per intero (o anche suddivisi ma solo per annualità).

In linea generale, sia per la cessione del credito sia per lo sconto in fattura, il primo passaggio è “libero”, ovvero può essere effettuato nei confronti di qualsiasi soggetto.

Sono inoltre permesse due ulteriori cessioni ma esclusivamente in ambiente “controllato” e in favore di uno dei seguenti soggetti:

- banche e intermediari finanziari iscritti all’albo previsto dall’articolo 106 del testo unico delle leggi in materia bancaria e creditizia (indicati nel decreto legislativo n. 385/1993);

- società appartenenti a un gruppo bancario iscritto all’albo di cui all’articolo 64 del citato testo unico delle leggi in materia bancaria e creditizia;

- imprese di assicurazione autorizzate ad operare in Italia ai sensi del decreto legislativo n. 209/2005.

Per i crediti oggetto di comunicazione all’Agenzia delle a partire dal 1° maggio 2022, gli intermediari finanziari possono effettuare un’ulteriore cessione in favore dei clienti propri professionali con cui abbiano un contratto di conto corrente.

Recenti chiarimenti sulla cessione del credito del superbonus sono stati forniti con la circolare numero 27 del 7 settembre 2023.

Tra i temi affrontati nel documento di prassi ci sono le modifiche introdotte dal decreto Cessioni, sul divieto di cessione del credito e dello sconto in fattura e le relative eccezioni.

Vengono inoltre fornite precisazioni sulla responsabilità solidale dei cessionari e sulla documentazione per essere sollevati da tale responsabilità, così come indicazioni in merito alla remissione in bonis.

Chi non ha inviato la comunicazione all’Agenzia delle Entrate entro il 31 marzo scorso, potrà inviarla entro il prossimo 30 novembre 2023 con il pagamento della sanzione di 250 euro.

Tale sanzione, tuttavia, come precisato dalla stessa Amministrazione finanziaria, deve essere corrisposta per ciascuna comunicazione relativa ad ogni tipologia di intervento effettuata. La somma quindi si moltiplica per il numero di diversi interventi (ad esempio isolamento termico, sostituzione degli impianti di climatizzazione invernale esistenti, acquisto e la posa in opera di finestre comprensive di infissi ecc.).

Cessione del credito: piattaforma dell’Agenzia delle Entrate, adempimenti e scadenze

Tra gli adempimenti necessari per la cessione del credito o lo sconto in fattura c’è la comunicazione all’Agenzia delle entrate relativa agli importi ceduti.

L’adempimento è successivo, a livello temporale, alla comunicazione all’ENEA da parte del tecnico abilitato.

Trascorsi cinque giorni lavorativi dall’invio telematico dei dati all’ENEA, il commercialista o l’intermediario abilitato può procedere con le comunicazioni all’Agenzia delle Entrate, una per ciascun intervento realizzato nel singolo SAL, stato di avanzamento dei lavori.

Tramite il codice fiscale del cessionario, sarà richiesta inviata la richiesta di accettazione dei crediti, effettuata attraverso l’apposita piattaforma dell’Agenzia delle Entrate.

Una volta effettuata la comunicazione, l’Agenzia delle Entrate avrà cinque giorni di tempo per, eventualmente, “congelare” la cessione per controlli. Nel caso in cui risultassero confermati determinati profili di rischio, la cessione può essere oggetto di sospensione fino a 30 giorni per l’approfondimento delle verifiche.

Se dai controlli emerge esito negativo, i crediti saranno “visibili” nel cassetto fiscale del beneficiario entro il giorno 10 del mese successivo a quello dell’invio della comunicazione.

I crediti saranno visibili nel cassetto fiscale del cessionario solo dopo l’accettazione mediante l’apposita Piattaforma della cessione del credito.

Nella guida aggiornata dell’Agenzia delle Entrate sono inserite anche le indicazioni per la fruizione in 10 anni dei crediti relativi al superbonus (nel caso di comunicazioni effettuate entro il 31 marzo 2023).

La comunicazione relativa alla cessione del credito deve essere effettuata, ordinariamente, entro il 16 marzo dell’anno successivo a quello del sostenimento delle spese.

Nel caso dell’anno 2023, relativo alle spese sostenute nel 2022, la comunicazione poteva essere effettuata entro lo scorso 31 marzo, per effetto di una proroga.

Merita un accenno, per chi non avesse effettuato per tempo la comunicazione, alla possibilità di adottare la remissione in bonis e regolarizzare l’omessa comunicazione entro il prossimo 30 novembre, pagando una sanzione di 250 euro.

Le novità del decreto Cessioni convertito: il divieto della cessione del credito

Il 16 febbraio scorso il Governo ha approvato il decreto Cessioni, un provvedimento di grande impatto nella disciplina del superbonus e delle altre agevolazioni edilizie.

Il DL 11/2023, già nella sua formulazione originaria prevedeva, in estrema sintesi, tre importanti misure:

- il divieto all’applicazione della cessione del credito e dello sconto in fattura per il superbonus e per gli altri bonus edilizi;

- il blocco all’acquisto dei crediti da parte delle Regioni;

- esclusione dalla responsabilità solidale degli acquirenti delle somme.

La novità rilevante è stata sicuramente lo stop alle modalità di fruizione indiretta delle agevolazioni, tramite le opzioni previste dall’articolo 121 del decreto Rilancio.

In linea generale, tale divieto è stato inizialmente previsto per tutti i cantieri non ancora avviati alla data del 16 febbraio.

Sono esclusi dal divieto gli interventi, a patto che alla data precedente all’entrata in vigore del decreto (ovvero al 16 febbraio 2023), risulti presentata la documentazione indicata:

- per gli interventi su villette e unifamiliari sia stata presentata la CILA;

- per interventi su condomini sia stata presentata la CILA e approvata la delibera assembleare per l’esecuzione dei lavori;

- per gli interventi di demolizione e ricostruzione sia stata presentata la richiesta per l’acquisizione del titolo abilitativo;

- per l’edilizia libera con lavori già iniziati o con accordo vincolante di fornitura o con attestazione di entrambe le parti mediante dichiarazione sostitutiva dell’atto di notorietà;

- la richiesta di titolo abilitativo per gli interventi di recupero del patrimonio edilizio e di riqualificazione energetica degli edifici.

Nuove misure e correttivi sono stati approvati con la legge di conversione parlamentare, pubblicata in Gazzetta Ufficiale l’11 aprile scorso.

Numerose sono state le novità introdotte dalla legge di conversione del DL 11/2023:

- la proroga dal 31 marzo al 30 settembre per la scadenza di villette e unifamiliari, termine spostato al 31 dicembre 2023 dal decreto Omnibus;

- la remissione in bonis per l’omessa comunicazione all’Agenzia delle Entrate relativa alla cessione del credito di spese sostenute nel 2022, con possibilità di regolarizzazione entro il 30 novembre 2023, pagando una sanzione di 250 euro;

- la possibilità di scegliere la detrazione in 10 anni nel caso di spese sostenute tra il 1° gennaio e il 31 dicembre 2022;

- la possibilità per banche e assicurazioni di trasformare in BTP i crediti oltre la propria capienza fiscale;

- l’elenco della documentazione da fornire per limitare la responsabilità dei cessionari;

- norme di interpretazione autentica, con valenza retroattiva, per limitare il contenzioso;

- ripristino della cessione del credito per determinati soggetti.

Le novità del decreto Cessioni convertito: per chi continua la cessione del credito

Nel corso dell’iter parlamentare della legge di conversione del decreto 11/2023 sono state inserite una serie di misure correttive e interpretative, già sintetizzate in precedenza.

Tra gli interventi c’è il ripristino della cessione del credito per determinate categorie di contribuenti.

Torna la possibilità per di utilizzare la cessione del credito per:

- enti del Terzo settore, ONLUS e cooperative;

- edilizia popolare, IACP;

- sismabonus cratere;

- edilizia libera, con bonifici precedenti al 17 febbraio scorso o con autodichiarazione di entrambe le parti;

- bonus barriere, gli interventi di rimozione ed eliminazione di barriere architettoniche, per i quali è prevista la detrazione al 75 per cento delle spese sostenute.

Sono inoltre state approvate alcune norme di interpretazione autentica, al fine di limitare i contenziosi futuri, con valenza retroattiva.

La nuova versione del testo prevede:

- la facoltà e non l’obbligo di liquidazione di stati avanzamento lavoro, SAL, per gli interventi diversi da quelli del superbonus;

- la facoltà e non l’obbligo di inclusione nelle asseverazioni tecniche dell’attestazione di congruità delle spese relative all’apposizione del visto di conformità;

- in relazione al sismabonus e al super sismabonus, la remissione in bonis nel caso di presentazione dell’allegato B successivamente al deposito del titolo edilizio o dell’inizio lavori;

- precisazioni in merito agli obblighi di certificazione SOA (argomento affrontato in un apposito paragrafo).

Alcune delle misure approvate avevano l’obiettivo di “sbloccare” il meccanismo della cessione del credito. Tuttavia, la situazione è tutt’altro che risolta.

Superbonus e crediti incagliati: Poste Italiane verso la riapertura

Tra gli aspetti del superbonus ancora lontani da una soluzione c’è il tema dei crediti incagliati.

Si tratta delle somme nei cassetti fiscali di contribuenti, imprese e professionisti, che al momento non hanno ancora una destinazione.

I repentini mutamenti del quadro normativo e le restrizioni antifrode hanno rallentato le pratiche per l’acquisto di crediti da parte di banche e intermediari finanziari.

Gran parte degli istituti ha fermato le acquisizioni o ha reso più lunghi i tempi delle pratiche, con problemi a cascata sulla liquidità delle imprese e dei contribuenti, mettendo a rischio o costringendo alla chiusura diversi cantieri.

Per risolvere la questione sono state, a più riprese, approvate misure per prorogare le scadenze, allungare i tempi per la fruizione dell’agevolazione o intervenire per vie extra-normative per “smaltire” le somme bloccate.

Stando alle stime fornite dal MEF il 14 dicembre 2022, l’ammontare delle somme sospese, con esclusivo riferimento al superbonus, raggiungeva i 52,1 miliardi di euro.

Dall’aggiornamento allo scorso mese di aprile, ammonterebbero a circa 30 miliardi di euro gli importi “congelati” nei cassetti fiscali di contribuenti e imprese, una stima confermata anche dal vicepresidente dell’ANCE Stefano Betti.

La proposta ABI-ANCE, di permettere alle banche la compensazione esterna dei crediti con F24 con i debiti dei propri clienti e correntisti, è tramontata sul nascere.

il Governo ha invece introdotto, per le banche e le assicurazioni che abbiano esaurito la propria capienza fiscale, la possibilità di convertire i crediti del superbonus in BTP, buoni del tesoro poliennali, con scadenza minima a 10 anni e a partire dal 1° gennaio 2028.

In parallelo l’Esecutivo aveva puntato anche su una via extra-normativa: la piattaforma di Enel X.

L’operatività del veicolo, individuato dal Governo per fare da acquirente delle somme bloccate nei cassetti fiscali di contribuenti e imprese e da ponte nei confronti di soggetti terzi, era prevista a partire da settembre 2023.

La piattaforma, tuttavia, non sarà realizzata.

Nel mese di settembre sono inoltre continuate le proteste degli “esodati del superbonus”, che si sono raccolti in un presidio davanti al MEF nelle giornate del 18, 19 e 20 settembre 2023.

Mentre allo studio del Governo c’è la certificazione del Fisco per favorire lo sblocco dei crediti incagliati, una sorta di “bollino blu” rilasciato dopo i controlli della Guardia di Finanza per mettere al riparo i potenziali acquirenti dalle possibili frodi, un’ulteriore possibilità per favorire lo sblocco potrebbe arrivare dagli acquisti delle società private collegate a regioni ed enti locali.

L’Esecutivo, infatti ha deciso di non impugnare la legge regionale della Basilicata e anche altre regioni stanno seguendo la strada, con esclusione dell’applicazione del divieto di acquisto previsto dal decreto Cessioni.

Sono inoltre già attive alcune piattaforme con lo scopo di favorire l’incontro tra domanda e offerta di crediti:

- Finanza.Tech;

- SìBonus;

- Girocredito;

- Innova Credit;

- Federbonus.

Al momento, inoltre, ci sono alcuni istituti finanziari che hanno ripreso ad acquistare crediti. Nell’interrogazione a risposta immediata presso la Commissione Finanze della Camera del 19 luglio 2023 la sottosegretaria al MEF, Lucia Albano, ha reso noto che le banche attive sono:

- Intesa San Paolo;

- Unicredit;

- Sparkasse.

Non è ancora ripreso l’acquisto di crediti da parte di Poste Italiane ma dall’Istituto sono recentemente state fornite le indicazioni sui tempi e sulle regole per il “riavvio”.

La riapertura è prevista per i primi giorni di ottobre. Le nuove pratiche interesseranno esclusivamente persone fisiche e prime cessioni. L’importo massimo “acquisibile” da Poste Italiane sarà di 50.000 euro.

Uno degli interventi per sbrogliare la questione dei crediti incagliati, le somme bloccate nei cassetti fiscali di contribuenti e imprese.

Documentazione superbonus: la check list per il visto di conformità

Passando alla documentazione necessaria per il superbonus, nei casi in cui si scelga la cessione del credito o lo sconto in fattura, è necessario il visto di conformità.

Si tratta di uno strumento che certifica appunto la conformità della documentazione per la sussistenza dei presupposti del diritto all’agevolazione.

Il visto di conformità, rilasciato ai sensi dell’articolo 35 del DLgs 241/1997, certifica quindi:

- i presupposti per il diritto all’agevolazione;

- la presenza, tra la documentazione, delle attestazioni rilasciate dai tecnici.

Possono rilasciare il visto di conformità, sulla base di quanto previsto dall’articolo 3 del DPR del 322/1998, i seguenti soggetti:

- i dottori commercialisti e gli esperti contabili iscritti all’Ordine;

- i consulenti del lavoro;

- i CAF, responsabili dell’assistenza fiscale;

- iscritti alla data del 30/09/1993 nei ruoli dei periti ed esperti tenuti dalla camere di commercio in possesso di laurea in giurisprudenza o economia e commercio o equivalenti o diploma di ragioneria.

A pochi mesi dall’operatività del superbonus, dopo l’introduzione da parte del decreto Rilancio, la Fondazione e il Consiglio nazionale dei dottori commercialisti e degli esperti contabili hanno messo a disposizione un’utile “check list” sulle verifiche necessarie prima del rilascio del visto di conformità.

L’elenco per punti sulla documentazione da verificare è contenuto nel documento di approfondimento pubblicato a novembre 2020.

Strumenti aggiornati sono disponibili nell’area privata del sito della FNC.

Documentazione superbonus: quando è necessaria la certificazione SOA

Dopo aver visto la documentazione necessaria per l’asseverazione delle spese del superbonus, vediamo adesso per chi è previsto l’obbligo di certificazione SOA.

Si tratta di un’attestazione che, tra le altre cose, permette l’accesso alle imprese a gare di appalto per l’esecuzione di lavori pubblici di importo superiore a 150.000 euro.

Nel caso di interventi che rientrano nel superbonus o negli altri bonus edilizi, la certificazione è richiesta nel caso di lavori di importo superiore a 516.000 euro.

La somma deve essere calcolata al netto dell’IVA e considerando singolarmente ciascun contratto di appalto o di subappalto, come specificato dall’Agenzia delle Entrate circolare numero 10 del 20 aprile 2023, che fornisce chiarimenti sui diversi aspetti legati all’obbligo di certificazione SOA.

Il documento di prassi tiene conto della norma di interpretazione autentica contenuta nella legge di conversione del decreto Cessioni, che chiarisce l’applicazione dell’obbligo stabilito dall’articolo 10-bis del decreto-legge 21 marzo 2022, n. 211, ovvero il decreto Ucraina.

La fruizione dell’agevolazione, sia tramite la detrazione che tramite la cessione del credito o lo sconto in fattura, è subordinata al rispetto dell’obbligo.

Le date da tenere in considerazione per valutare l’applicazione delle condizioni SOA sono tre:

- la data della stipula del contratto di appalto;

- la data del contratto per il rilascio dell’attestazione;

- la data effettiva di rilascio dell’attestazione.

Per i contratti stipulati tra il 1° gennaio e il 30 giugno 2023, le agevolazioni spettano alle imprese dotate di certificazione SOA al momento della stipula di tale contratto ma anche a quelle che dimostrino al committente la sottoscrizione di un contratto per il rilascio di tale certificazione.

Per i lavori in corso al 21 maggio 2022, data di entrata in vigore del decreto Ucraina, e per quelli stipulati prima di tale data non è previsto l’obbligo di attestazione SOA.

Nessun obbligo anche per chi ha sottoscritto contratti dal 21 maggio al 31 dicembre 2022.

Dal 1° gennaio e fino al 30 giugno 2023, invece, per ottenere le agevolazioni è necessario aver sottoscritto un contratto per il rilascio della certificazione.

Dal 1° luglio 2023, infine, è necessario l’avvenuto rilascio della certificazione SOA.

La seguente tabella sintetizza le regole stabilite in merito all’obbligo in questione.

| Data di stipula del contratto di appalto | Contratto di rilascio dell’attestazione SOA | Rilascio dell’attestazione SOA |

|---|---|---|

| precedente al 21 maggio 2022 | attestazione SOA non obbligatoria | attestazione SOA non obbligatoria |

| dal 21 maggio al 31 dicembre 2022 | dal 1° gennaio 2023 | dal 1° luglio 2023 |

| dal 1° gennaio 2023 al 30 giugno 2023 | dal 1° gennaio 2023 | dal 1° luglio 2023 |

| dal 1° luglio 2023 | serve già l’attestazione | serve già l’attestazione dal 1° luglio 2023 |

Superbonus e dichiarazione dei redditi: la detrazione nel modello 730/2023

Vediamo ora come fruire in modo indiretto del superbonus, per chi sceglie la detrazione. La scelta dovrà essere indicata nel modello 730/2023, seguendo le istruzioni fornite dall’Agenzia delle Entrate.

Chi intende scegliere l’opzione in 10 anni per le spese sostenute nel 2022 dovrà attendere la dichiarazione dei redditi 2024.

Nel caso in cui inserisse la detrazione nel modello 730/2023, perderebbe la possibilità di “allungare” la detrazione e la fruizione sarebbe permessa in soli quattro anni. Questo aspetto verrà approfondito nell’apposito paragrafo.

Vediamo ora quali sono le indicazioni da seguire per chi invece volesse “portare in detrazione” il superbonus nella dichiarazione dei redditi 2023.

Gli importi andranno inseriti nel “quadro E - Oneri e spese”.

La prima sezione che dovrà essere presa a riferimento è la sezione III A, relativa alle spese per interventi di recupero del patrimonio edilizio, per misure antisismiche, bonus facciate e superbonus, con riferimenti ai righi da E41 a E43.

Dovrà essere compilato un rigo diverso per ciascun anno e per ciascuna unità immobiliare su cui sono stati realizzati gli interventi.

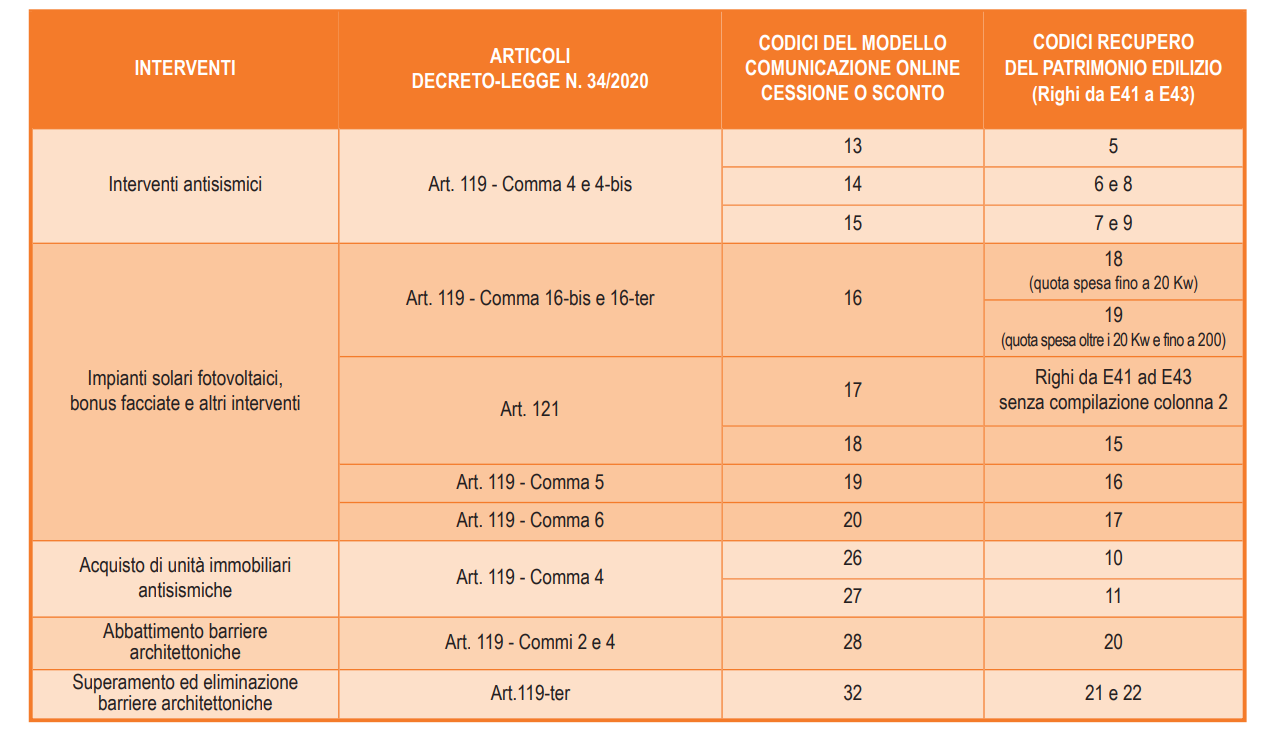

Non possono inoltre essere inserite nella sezione in questione le spese sostenute nel 2022 che sono state indicate con i codici da 13 a 20 e 26, 27, 28 e 32 nella Comunicazione per l’esercizio delle opzioni di cessione del credito o sconto in fattura.

Chi ha scelto la fruizione indiretta non potrà scegliere la strada della detrazione.

Per la compilazione degli appositi spazi si dovrà prendere a riferimento la tabella di raccordo tra i codici del modello di comunicazione online cessione o sconto e 730/2023.

Per le spese del 2022 dovrà poi essere compilata la sezione III B, in particolare i righi da E51 a E53, relativi ai dati catastali identificativi degli immobili e agli altri dati per fruire della detrazione.

Nel cado di istallazione di colonnine per la ricarica elettrica, dovrà essere compilata la sezione III C.

Infine, dovrà essere compilata anche la sezione IV, relativa alle spese per interventi di risparmio energetico e superbonus.

I campi da compilare sono i seguenti:

- tipo di intervento;

- anno;

- periodo 2013;

- casi particolari;

- periodo 2008, rideterminazione rate;

- 110 per cento;

- numero rata;

- importo spesa;

- maggiorazione sisma.

La compilazione di tali campi dipende dalla tipologia di interventi sostenuti.

Per ulteriori approfondimenti si consiglia la consultazione dell’apposita appendice sul superbonus, inserita nella parte finale delle istruzioni per la compilazione del modello 730/2023, a pagina 117.

Superbonus: la detrazione in 10 anni per le spese sostenute nel 2022

Chiudiamo ora con le istruzioni da seguire per i contribuenti che intendano “allungare” la fruizione dell’agevolazione e beneficiare della detrazione del superbonus in 10 anni.

Per prima cosa bisogna chiarire che tale possibilità è prevista esclusivamente per le spese sostenute nel 2022.

Ad introdurre la possibilità per il contribuente è stata la legge di conversione del decreto Cessioni (DL 11/2023), che ha esteso quanto inizialmente previsto dal decreto Aiuti quater per le spese sostenute fino al 31 ottobre 2022.

L’opzione è permessa dall’inserimento del comma 8-quinquies all’articolo 119 del decreto Rilancio.

La norma prevede quanto di seguito riportato:

“Per le spese sostenute dal 1° gennaio al 31 dicembre 2022 relativamente agli interventi di cui al presente articolo, la detrazione può essere ripartita, su opzione del contribuente, in dieci quote annuali di pari importo a partire dal periodo d’imposta 2023. L’opzione è irrevocabile. Essa è esercitata nella dichiarazione dei redditi relativa al periodo d’imposta 2023. L’opzione è esercitabile a condizione che la rata di detrazione relativa al periodo d’imposta 2022 non sia stata indicata nella relativa dichiarazione dei redditi.”

Per le spese sostenute lo scorso anno il contribuente può dunque scegliere la strada della detrazione in 10 rate annuali dello stesso importo nel periodo d’imposta dal 2023 al 2032.

L’opzione può essere utile per i contribuenti con limitata capienza fiscale, che non siano riusciti a cedere i propri crediti.

L’opzione è irrevocabile, i contribuenti dovranno fare quindi molta attenzione in sede di compilazione e invio della dichiarazione dei redditi 2023.

Per scegliere la detrazione in 10 anni, infatti, nulla dovrà essere indicato nella dichiarazione dei redditi 2023 o nel modello 730/2023.

La scelta dovrà essere effettuata a partire dal periodo d’imposta 2023, quindi con la dichiarazione dei redditi 2024.

Attenzione: qualora la detrazione venga indicata nel modello 730/2023 il contribuente perderà la possibilità di “diluire” l’agevolazione e potrà fruire del superbonus negli ordinari quattro anni previsti per nel caso di interventi realizzati nel 2022.

Articolo originale pubblicato su Informazione Fiscale qui: Superbonus 2023: novità, regole e scadenze