Cos'è la capienza fiscale? Dalle detrazioni spettanti allo sconto sull'IRPEF, perché è importante sapere di cosa si tratta

Il calcolo della propria capienza fiscale può essere molto utile per non perdere importanti agevolazioni oppure per programmare correttamente il futuro.

In termini generali la capienza fiscale si può definire come la capacità che ha il contribuente di poter recuperare le somme versate a titolo di imposta.

In altre parole, è il massimo sconto che il soggetto può ricevere, in virtù dei redditi prodotti e delle imposte versate.

Molte agevolazioni agevolazioni si presentano, infatti, come “sconti” sull’IRPEF dovuta, l’imposta sul reddito delle persone fisiche.

Semplificando in maniera estrema il concetto si potrebbe affermare che più alti sono i redditi prodotti, più “tasse” il contribuente sarà chiamato a pagare e maggiore sarà la sua capienza fiscale.

Cos’è la capienza fiscale?

In linea generale la capienza fiscale di un soggetto è determinata dall’ammontare dell’IRPEF che lo stesso è chiamato a versare.

Nell’attuale sistema sono previste tre aliquote ovvero tre diverse percentuali di tassazione da applicare a determinate fasce di reddito del lavoratore.

Con la riforma fiscale sono arrivate diverse novità in materia di IRPEF.

In attesa delle novità, che richiederanno diverso tempo prima di essere operative, è opportuno chiarire come poter calcolare la propria capienza fiscale.

Il calcolo di tale capienza permette di capire se il soggetto potrà beneficiare interamente delle detrazioni, ovvero gli sconti sull’IRPEF, che gli spetta.

Se lo “sconto” è più alto della capienza fiscale, parte dello stesso viene “perso” e il contribuente non beneficia appieno delle agevolazioni a cui ha diritto.

Alcuni contribuenti sono definiti “incapienti” in quanto sui redditi prodotti fino ad una certa soglia non è previsto il versamento dell’IRPEF.

Il limite della “no tax area” è diverso a seconda della categoria in cui rientrano i soggetti:

- per i lavoratori dipendenti è di 8.174 euro;

- per i pensionati è di 8500 euro;

- per i lavoratori autonomi è pari a 5.500 euro.

A tali soggetti si aggiunge un’altra categoria che non può beneficiare degli sconti sull’IRPEF, quella dei lavoratori autonomi che applicano il regime forfettario.

Il calcolo della capienza fiscale per beneficiare delle detrazioni

Per il calcolo della propria capienza fiscale sarà necessario fare riferimento alla dichiarazione dei redditi relativa al periodo d’imposta precedente a quello in corso.

Tale dichiarazione può infatti fornire una fotografia aggiornata ai redditi conseguiti nell’anno precedente.

I dati possono fornire una buona indicazione sulla capienza fiscale, fermo restando che le situazioni che hanno modificato la situazione del soggetto possono incidere anche in modo profondo sull’importo relativo all’anno in corso.

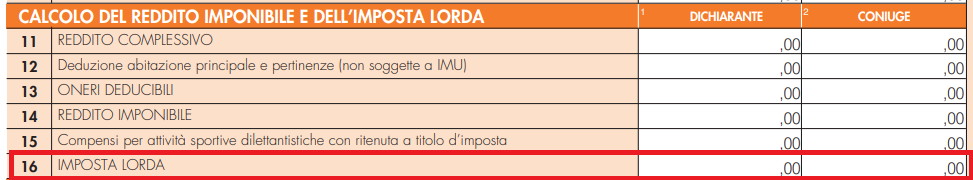

Nel caso del modello 730 si dovrà prendere come riferimento il rigo 16 relativo all’“imposta lorda”.

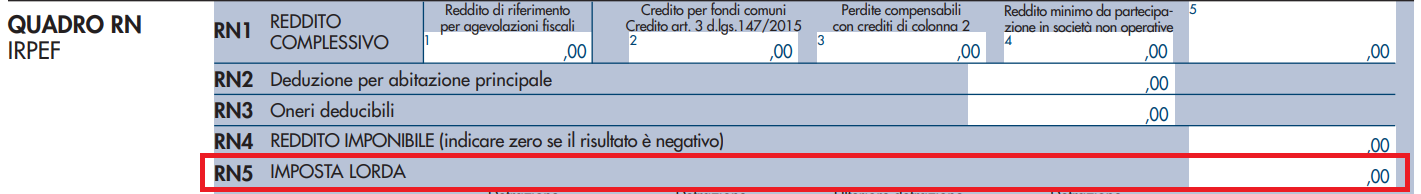

Se la dichiarazione dei redditi viene inviata con il modello Redditi PF si dovrà invece prendere in considerazione il rigo RN 5.

Se i valori sono positivi il soggetto ha capienza fiscale, per un importo annuale corrispondente alla cifra indicata.

Capienza fiscale, un esempio di calcolo delle detrazioni

A questo punto è opportuno soffermarsi su un esempio di calcolo, basato sulle detrazioni spettanti.

Prendiamo come esempio quello di un contribuente che ha svolto lavori di ristrutturazione per un totale di spesa di 40.000 euro, affrontate in un unico anno.

Nel caso del bonus ristrutturazioni è prevista una detrazione del 50 per cento delle spese in 10 rate annuali di pari importo.

Il contribuente potrà quindi beneficiare di una detrazione pari a 20.000 euro in 10 anni, ovvero di 2.000 euro all’anno.

Se nei righi indicati la capienza fiscale è pari o superiore a 2.000 euro, il contribuente potrà beneficiare in misura piena dell’agevolazione fiscale. In caso contrario perderà, invece, la quota che eccede l’importo indicato nel rigo 16 del modello 730 o del rigo RN 5 del modello Redditi PF.

Per completezza bisogna inoltre chiarire che, nel caso di più detrazioni spettanti, i relativi importi devono essere sommati e messi a confronto con le cifre presenti nei righi indicati della dichiarazione dei redditi.

Articolo originale pubblicato su Informazione Fiscale qui: La capienza fiscale è un concetto che spesso sfugge