Come compilare il bonifico parlante? Le istruzioni per il bonus ristrutturazioni, l'ecobonus e il bonus mobili

Bonifico parlante ancora centrale per l’accesso al bonus ristrutturazione, al bonus mobili e all’ecobonus.

Capire come compilare correttamente il bonifico per le detrazioni fiscali è fondamentale, così come analizzare le differenze rispetto al bonifico ordinario.

Le istruzioni arrivano direttamente dall’Agenzia delle Entrate, nelle diverse guide tematiche dedicate alle agevolazioni edilizie. Per ciascuna tipologia di intervento di ristrutturazione ci sono specifici dati da inserire e una causale da indicare, diversa in base al bonus fiscale da richiedere.

Ma chiariamo, innanzi tutto, la definizione.

Che cos’è il bonifico parlante e perché è in certi casi obbligatorio? Si tratta di uno dei pochi metodi di pagamento che permettono di avere traccia sia dei dati del destinatario che del contribuente che ha sostenuto le spese ed è utile per richiedere le detrazioni fiscali.

Devi emettere un bonifico? Prova Fatture in Cloud, il software per la gestione dei pagamenti che, grazie all’integrazione con TS Pay, ti consente di disporre bonifici direttamente dalla fattura, in tutta sicurezza e senza bisogno di accedere al tuo conto corrente online.

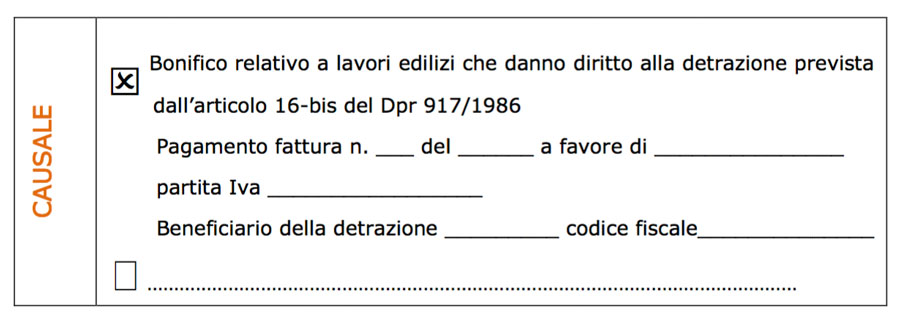

Bonifico parlante ristrutturazioni: causale e come si compila

Il bonifico parlante per le detrazioni relative a lavori di ristrutturazione è obbligatorio e rappresenta ad oggi l’unico mezzo di pagamento idoneo.

Ai fini della corretta compilazione bisognerà inserire i seguenti dati:

- causale del versamento, con riferimento alla norma (articolo 16-bis del Dpr 917/1986);

- codice fiscale del beneficiario della detrazione;

- codice fiscale o numero di partita Iva del beneficiario del pagamento.

Ecco un esempio di bonifico parlante per ristrutturazioni utile per capire qual è la causale da inserire:

Per le spese che non è possibile pagare con bonifico, come gli oneri di urbanizzazione, diritti per concessioni, autorizzazioni e denunce di inizio lavori, ritenute fiscali sugli onorari dei professionisti o le imposte di bollo, è possibile utilizzare anche altre modalità.

Invece, se la spesa è sostenuta da più soggetti che intendono beneficiare della detrazione, nel bonifico bisognerà inserire il codice fiscale di tutti i soggetti.

Per i lavori effettuati nelle parti comuni del condominio, oltre al codice fiscale del condominio è necessario indicare quello dell’amministratore o di altro condomino che effettua il pagamento.

Per maggiori dettagli si consiglia la lettura della guida dedicata al bonus ristrutturazioni.

Bonifico parlante mobili ed elettrodomestici: causale e come si compila

Per il pagamento di mobili ed elettrodomestici ammessi in detrazione l’uso del bonifico parlante non è obbligatorio, in quanto il pagamento potrà essere effettuato anche con carta di debito o credito o con bonifico ordinario sul quale non si applica la ritenuta.

In questo caso, qualora si scegliesse di utilizzare il bonifico parlante, la causale da inserire è la seguente:

- Spese per arredi o elettrodomestici ai sensi dell art. 16, comma 2, DL 63/2013, convertito nella legge 90/2013

I dati da indicare sono gli stessi previsti per il bonus ristrutturazioni, ovvero il codice fiscale del beneficiario della detrazione e quello del beneficiario del pagamento.

Si ricorda che la detrazione del bonus mobili è ammessa anche se i beni sono acquistati con finanziamento a rate, a patto che la società che eroga il finanziamento paghi, a sua volta, con le stesse modalità previste per il contribuente e abbia una copia della ricevuta di pagamento.

In tal caso, l’anno in cui è sostenuta la spesa sarà quello in cui è stato effettuato il pagamento da parte della finanziaria.

Bonifico parlante ecobonus: causale e come si compila

È obbligatorio pagare con bonifico parlante se la detrazione richiesta rientra tra quelle previste dall’ecobonus. In tal caso, tuttavia, le modalità in cui effettuare i pagamenti variano a seconda che il soggetto sia titolare o meno di reddito d’impresa:

- i contribuenti non titolari di reddito di impresa devono effettuare il pagamento delle spese sostenute mediante bonifico bancario o postale;

- i contribuenti titolari di reddito di impresa sono invece esonerati dall’obbligo di pagamento mediante bonifico bancario o postale. In tal caso, la prova delle spese può essere costituita da altra idonea documentazione.

In merito alle modalità di compilazione del bonifico, al fine di beneficiare dell’ecobonus bisognerà indicare i seguenti dati:

- causale del versamento: Lavori volti al risparmio energetico ai sensi art. 1, co. 344-347, L. 27/12/2006, n. 296

- codice fiscale del beneficiario della detrazione

- numero di partita Iva o il codice fiscale del soggetto a favore del quale è effettuato il bonifico (ditta o professionista che ha effettuato i lavori).

Si ricorda che il bonifico parlante è uno dei documenti da conservare ai fini di eventuali controlli sulla spettanza delle detrazioni richieste.

Bonifico parlante sbagliato? Ecco come mettersi in regola per non perdere le detrazioni

Cosa deve fare il contribuente che ha sbagliato a compilare il bonifico parlante per ristrutturazioni, acquisto di mobili ed elettrodomestici e per l’ecobonus? A tutto c’è un rimedio e anche l’Agenzia delle Entrate ammette una seconda possibilità.

Per correggere gli errori, e per non perdere il diritto a beneficiare delle detrazioni fiscali, da sempre è consentito fare un nuovo bonifico corretto (e “parlante”) all’impresa.

La procedura è tuttavia abbastanza complessa, e se ne deve esser resa conto anche l’Agenzia delle Entrate, tanto che nella guida ai lavori di ristrutturazione e risparmio energetico è stata illustrata una nuova modalità di integrazione dei dati che consente di correggere il bonifico sbagliato:

“Se per errore è stato effettuato un bonifico diverso da quello dedicato o non sono stati indicati sul bonifico tutti i dati richiesti, e non è stato possibile ripetere il bonifico, la detrazione spetta solo qualora il contribuente sia in possesso di una dichiarazione sostitutiva di atto notorietà rilasciata dall’impresa, con la quale quest’ultima attesta che i corrispettivi accreditati a suo favore sono stati correttamente contabilizzati ai fini della loro imputazione nella determinazione del reddito (circolare n. 43/2016).”

In sintesi, farsi rilasciare una dichiarazione sostitutiva di atto notorio consente di correggere l’errore commesso, sia qualora siano stati indicati dati errati che quando è stato utilizzato un bonifico differente rispetto a quello parlante.

Una strada in più per far valere il proprio diritto a beneficiare delle detrazioni fiscali.

Articolo originale pubblicato su Informazione Fiscale qui: Bonifico parlante, come si compila? Istruzioni per ristrutturazioni, mobili ed ecobonus