Ecco come la riforma fiscale è intervenuta sulle compensazioni di crediti fiscali inesistenti o non spettanti aggiornate

La questione della compensazione fiscale indebita è sempre al centro dei riflettori e l’attenzione sul tema resta massima in quanto i contribuenti possono avere conseguenze molto gravi sia in fase di accertamento tributario che dal punto di vista delle sanzioni.

Conseguenze molto gravi, come insegna la vicenda del Superbonus, possono poi ovviamente ricadere sull’Erario, cioè su tutti noi.

Per orientarsi tra le regole previste è necessario, inoltre, aver ben presente la differenza tra credito fiscale inesistente e credito fiscale non spettante considerando le definizioni riviste nell’ambito dei lavori della riforma fiscale e più nel dettaglio con il Decreto Sanzioni.

Nello specifico, la Legge numero 111/2023 - la legge delega per la riforma fiscale - all’articolo 20, comma 1, lettera a) n. 5, ha previsto che il Governo, nell’ambito della delega del sistema delle sanzioni tributarie, introducesse una o più definizioni precise delle fattispecie di:

- crediti fiscali inesistenti - nella nuova formulazione si chiarisce che ci si trova difronte a crediti inesistenti quando mancano, in tutto o in parte, i presupposti che ne determinano l’origine o anche in presenza di requisiti oggettivi e soggettivi sono oggetto di rappresentazioni fraudolente, “attuate con documenti materialmente o ideologicamente falsi, simulazioni o artifici”; la stessa definizione si trova nel decreto legislativo numero 471/1997 su cui si interviene per ridurre la relativa sanzione: attualmente va dal 100 al 200 per cento dell’importo, con le novità della riforma fiscale si passa al 70 per cento;

- crediti fiscali non spettanti - fondati su fatti reali non rientranti nella disciplina attributiva per il difetto di specifici elementi o particolari qualità o anche utilizzati in maniera diversa dagli adempimenti amministrativi previsti; anche in questo caso il decreto legislativo numero 471/1997 si adegua alle nuove definizioni introducendo anche una riduzione delle sanzioni: si passa dal 30 al 25 per cento del credito utilizzato.

| Tipologia di crediti | Definizione | Nuove sanzioni |

|---|---|---|

| Credito inesistente | Si considera inesistente il credito per il quale manca, in tutto o in parte, il presupposto costitutivo. È inesistente anche con requisiti oggettivi e soggettivi oggetto di rappresentazioni fraudolente, “attuate con documenti materialmente o ideologicamente falsi, simulazioni o artifici” | 70 per cento del credito utilizzato |

| Credito non spettante | Si considera credito non spettante il credito, diverso da quello inesistente, fondato su fatti reali non rientranti nella disciplina attributiva per il difetto di specifici elementi o particolari qualità. È non spettante anche il credito utilizzato in violazione delle modalità di utilizzo previste dalle leggi vigenti ovvero, per la relativa eccedenza, quello fruito in misura superiore a quella prevista | 25 per cento del credito utilizzato |

| Credito spettante | Il credito si considera spettante se è fondato sulla base di fatti reali rientranti nella disciplina attributiva, nonché utilizzato in misura e con le modalità stabilite dalla medesima, ma in difetto dei prescritti adempimenti amministrativi di carattere strumentale | Sanzione di 250 euro |

Sanzioni per la compensazione di crediti fiscali inesistenti o non spettanti: i chiarimenti dell’Agenzia delle Entrate

La stessa Agenzia delle Entrate è intervenuta più volte in materia di sanzioni dovute dai contribuenti in caso di compensazione indebita di crediti fiscali inesistenti.

Attraverso diversi documenti di prassi, infatti, l’amministrazione finanziaria ha chiarito quali siano le sanzioni dovute in caso di utilizzo in compensazione di un credito inesistente, già recuperato in ambito accertativo e sanzionato quale infedele dichiarazione ed illegittima detrazione.

La norma di riferimento è l’articolo 13, comma 5, del decreto legislativo 471/1997.

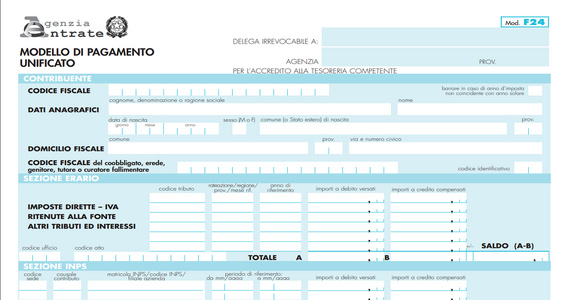

Sanzioni compensazioni nel modello F24 di crediti fiscali inesistenti: ecco cosa si rischia in caso di indebito utilizzo del credito

Le sanzioni amministrative in caso di indebito utilizzo di crediti fiscali sono definiti dal comma 5 dell’articolo 13 del decreto legislativo numero 471/1997:

“Nel caso di utilizzo in compensazione di crediti inesistenti per il pagamento delle somme dovute è applicata la sanzione del 70 per cento della misura dei crediti stessi (in luogo della precedente formulazione, che prevedeva una misura compresa tra il 100 ed il 200 per cento). Tale sanzione, in base al nuovo comma 5-bis dell’articolo 13 del decreto legislativo numero 471/1997 viene aumentata dalla metà (35 per cento) al doppio (140 per cento) se i fatti materiali posti a fondamento del credito siano oggetto di rappresentazioni fraudolente, attuate con documenti materialmente o ideologicamente falsi, simulazione o artifici.

Per le sanzioni previste nel presente comma, in nessun caso si applica la definizione agevolata prevista dagli articoli 16, comma 3, e 17, comma 2, del decreto legislativo n. 472/1997.

Si intende inesistente il credito in relazione al quale manca, in tutto o in parte, il presupposto costitutivo (con la riforma fiscale è stato eliminato ogni riferimento e collegamento con la riscontrabilità mediante controlli di cui agli articoli 36-bis e 36-ter del d.p.r. 600/1973, e all’articolo 54-bis del d.p.r. 633/1972)”

Sanzioni compensazione credito fiscale inesistente: la posizione dell’Agenzia delle Entrate

Con la risoluzione numero 36/E/2018, l’Agenzia delle Entrate era intervenuta in materia di sanzioni dovute in caso di indebita compensazione F24 per crediti fiscali inesistenti.

La questione prendeva il via da un quesito formulato dall’ufficio accertamento di una direzione regionale della stessa Agenzia delle Entrate.

In particolare, l’ufficio accertamento ha formulato all’Ufficio Consulenza un quesito in merito al trattamento sanzionatorio da adottare a seguito dell’utilizzo in compensazione di crediti IVA inesistenti, già recuperati in ambito accertativo e sanzionati per illegittima detrazione e infedele dichiarazione, ai sensi degli articoli 6, comma 6, e 5, comma 4, del decreto legislativo 471/1997.

In particolare, l’Ufficio Accertamento ha chiesto di chiarire se, nell’ipotesi in oggetto, debba essere irrogata anche l’ulteriore sanzione di cui all’articolo, 13 comma 5, del decreto legislativo 471/1997.

In caso di operazioni inesistenti, qualora sia stata recuperata e sanzionata l’illegittima detrazione dell’IVA addebitata in fattura, l’Ufficio Accertamento manifesta dubbi circa la possibilità di punire, oltre all’infedeltà dichiarativa, anche il successivo utilizzo del credito inesistente in compensazione.

Sanzioni compensazione fiscale indebita per credito inesistente: l’interpretazione dell’Agenzia delle Entrate

Secondo l’Agenzia delle Entrate, nell’ipotesi in cui il credito sia stato già oggetto di recupero in sede di accertamento e oggetto di sanzione, non può essere irrogata anche la sanzione per utilizzo in compensazione del credito inesistente.

In caso contrario, di fatto il contribuente verrebbe sottoposto a due tipologie di sanzioni.

La prima per la contabilizzazione di fatture inesistenti; la seconda per l’indebita compensazione del credito inesistente.

Sanzioni compensazioni nel modello F24 di crediti fiscali non spettanti: ecco cosa si rischia in caso di indebito utilizzo del credito

Accanto ai crediti fiscali inesistenti, la riforma fiscale è intervenuta come abbiamo detto sul tema dei crediti fiscali non spettanti, innanzitutto definendoli come:

“crediti fiscali diversi da quelli inesistenti, fondati su fatti reali non rientranti nella disciplina attributiva per il difetto di specifici elementi o particolari qualità, nonché il credito d’imposta utilizzato in violazione delle modalità di utilizzo previste dalle leggi vigenti ovvero, per la relativa eccedenza, quello fruito in misura superiore a quella prevista”

L’utilizzo indebito in compensazione di un credito fiscale non spettante comporta l’applicazione di una sanzione amministrativa pari al 25 per cento dell’importo del credito indebitamente utilizzato (in luogo del precedente 30 per cento).

Articolo originale pubblicato su Informazione Fiscale qui: Crediti fiscali inesistenti o non spettanti: sanzioni per la compensazione