Come fare il calcolo dello stipendio netto? Per rispondere a questa domanda frequente è necessario considerare diverse voci partendo dalla retribuzione lorda: una carrellata degli elementi da prendere in esame

Come fare il calcolo dello stipendio netto, partendo dalla retribuzione lorda? Non c’è una formula da seguire, ma diversi elementi da considerare per arrivare alla cifra effettiva percepita da lavoratrici e lavoratori dipendenti.

L’operazione non è né semplice, né immediata, ma conoscere le istruzioni da seguire è molto utile.

L’importo esatto della retribuzione spettante, partendo dal lordo, si ottiene tenendo conto di una serie di voci e del valore di imposte e contributi versati.

In questo contesto bisogna anche sottolineare che il sistema italiano è caratterizzato da un costo complessivo del lavoro molto alto. Come incide questo dato sulle buste paga? Determina una rilevante differenza tra lo stipendio mensile lordo e quello netto.

L’attenzione sul tema è dimostrata anche dai continui interventi sul taglio del cuneo fiscale e contributivo, adottati da questo Governo come dal precedente negli ultimi anni, a cui si sono aggiunte anche altre novità importanti come l’impostazione dell’IRPEF a tre aliquote.

Sono tutti elementi che incidono sulla lettura della busta paga. E conoscere la portata delle imposte (IRPEF e addizionali) e dei contributi INPS, ma anche delle agevolazioni fiscali che spettano, è fondamentale per tutti i lavoratori e le lavoratrici dipendenti.

Per arrivare al risultato bisogna tenere conto di diverse variabili nel calcolo: dalle ritenute e detrazioni fiscali alle ritenute contributive ed assistenziali, passando per i bonus.

Questa guida rappresenta un piccolo vademecum delle voci numeriche più rilevanti presenti del cedolino paga: non ha quindi alcuna pretesa di esaustività, né vuole sostituirsi alle preziose indicazioni che possono essere fornite dai consulenti del lavoro oppure dai responsabili delle risorse umane.

Partiamo da una panoramica sui dati da considerare:

- stipendio lordo

- imposte;

- contributi previdenziali;

- taglio del cuneo fiscale e contributivo;

- trattenute;

- detrazioni fiscali;

- addizionali comunali e regionali;

- trattamento integrativo.

Vediamo quindi, passo per passo, come fare il calcolo.

Calcolo stipendio netto 2024 a partire dal lordo: come fare? Istruzioni ed esempio numerico

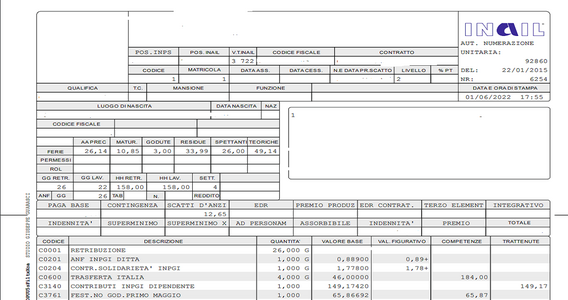

La busta paga è la base di partenza per poter fare il calcolo dello stipendio netto mensile.

I dati da individuare per calcolare la retribuzione sono principalmente due:

- somme trattenute ai fini fiscali e previdenziali al lavoratore;

- calendario presenze con il riepilogo del numero di ore lavorate e di assenza, permessi e ferie.

La voce più importante da verificare è il cosiddetto lordo mensile ossia la prima voce di stipendio lordo, che è data dal valore della tariffa oraria applicata dal contratto nazionale per quella tipologia di lavoro per il numero delle ore lavorate nel mese.

Successivamente si andrà ad aumentare questo valore con eventuali straordinari, rimborsi a piè di lista, diarie per missioni all’esterno.

Per calcolare lo stipendio bisognerà quindi considerare le trattenute effettuate, cioè:

- contributi INPS a carico del lavoratore dipendente;

- eventuali assegni familiari;

- trattenute IRPEF;

- detrazioni dal lavoro dipendente;

- eventuali detrazioni per carichi di famiglia;

- addizionali regionali e comunali.

Calcolo stipendio 2024 dal lordo al netto: step due

Si arriva, quindi, al punto centrale della trattazione, ossia quali sono i calcoli da fare per arrivare allo stipendio netto partendo dallo stipendio lordo.

Le formule di calcolo ed i passaggi che portano alla determinazione dello stipendio netto mensile, partendo dalla retribuzione lorda, si possono così sintetizzare:

- Reddito imponibile = Retribuzione lorda - Contributi INPS a carico dipendente;

- Imposta lorda = IRPEF+ Addizionale IRPEF regionale + Addizionale IRPEF comunale;

- Detrazioni = Detrazione da lavoro dipendente + eventuale detrazione per carichi di famiglia;

- Imposta netta = Imposta lorda – Detrazioni;

- Retribuzione netta = Reddito imponibile - Imposta netta + eventuale bonus Renzi.

I lettori interessati possono adesso mettere in pratica quanto appreso sinora grazie al software di calcolo gratuito elaborato dalla redazione di Informazione Fiscale ed utile per calcolare il netto dello stipendio mensile.

Andiamo ad esplicare quindi le principali voci oggetto di calcolo.

Calcolo stipendio netto 2024: gli importi dei contributi previdenziali INPS

L’aliquota contributiva vigente a carico del lavoratore è pari a 9,19 per cento (da calcolare sull’imponibile lordo), l’aliquota a carico del datore di lavoro (non viene indicata in busta paga) varia a seconda dei settori di appartenenza, come stabilito dalle tabelle pubblicate annualmente dall’INPS.

Per alcune categorie di lavoratori, ad esempio apprendisti, dirigenti, lavoratori dello spettacolo, giornalisti, lavoratori del settore agricolo, sono previste aliquote contributive o fasce imponibili differenti.

Calcolo stipendio netto e taglio del cuneo fiscale e contributivo

Su questo fronte, però, bisogna considerare anche il taglio del cuneo fiscale e contributivo in vigore.

L’agevolazione, pensata per aumentare il valore dello stipendio netto e confermata fino al 31 dicembre 2024 con l’ultima Legge di Bilancio, consiste in un esonero sulla quota dei contributi previdenziali per l’invalidità, la vecchiaia e i superstiti dovuta dai dipendenti pari:

- al 6 per cento per le retribuzioni imponibili, parametrate su base mensile per tredici mensilità, fino a 2.692 euro, maggiorato, per la competenza del mese di dicembre, del rateo di tredicesima;

- al 7 per cento a condizione che la retribuzione imponibile, parametrata su base mensile per tredici mensilità, non ecceda l’importo mensile di 1.923 euro, maggiorato, per la competenza del mese di dicembre, del rateo di tredicesima.

Il risparmio che ne deriva arriva a un massimo di 100 euro. Le regole di calcolo sono state illustrate dall’INPS con la circolare numero 11 del 2024.

Il taglio del cuneo fiscale e contributivo, stando alla prima impostazione della Manovra, sarà confermato anche per il 2025 ma con una nuova formula, che garantirà benefici simili agendo sulla componente fiscale e interesserà una platea più ampia con retribuzioni fino a 40.000 euro.

Calcolo stipendio netto, le trattenute IRPEF in busta paga: aliquote e scaglioni

Il sistema di tassazione ordinaria delle retribuzioni è basato sul “principio della ritenuta alla fonte”; il datore di lavoro infatti, in qualità di sostituto d’imposta, effettua i versamenti mensili per conto del lavoratore trattenendo gli importi da lui dovuti direttamente dalla retribuzione mensile.

L’imposta lorda è determinata applicando al reddito complessivo le seguenti aliquote per scaglioni IRPEF, oggetto di riforma a decorrere dal 1° gennaio 2024:

- 23 per cento per i redditi fino a 28.000 euro;

- 35 per cento per i redditi superiori a 28.000 euro e fino a 50.000 euro;

- 43 per cento per i redditi che superano 50.000 euro.

Calcolo stipendio netto 2024: le detrazioni fiscali

Le detrazioni per lavoro dipendente riducono l’imposta IRPEF da pagare e spettano se alla formazione del reddito complessivo concorrono appunto i redditi derivanti da rapporto di lavoro dipendente (compreso lavoro a domicilio, se considerato dipendente) e quelli assimilati.

Per calcolare lo stipendio netto bisogna quindi considerare anche le detrazioni riconosciute sui redditi da lavoro e per i familiari a carico.

Calcolo stipendio netto 2024: le addizionali IRPEF regionali e comunali

Sull’imponibile determinato ai fini IRPEF viene, poi, applicata un’addizionale regionale pari allo 0,9 per cento su tutto il territorio nazionale, che può essere aumentata, da ogni singola Regione, fino ad un massimo dell’1,4 per cento.

Le addizionali regionali devono essere versate alle Regioni di residenza, l’importo dovuto è trattenuto in rate mensili, di numero massimo pari a 11.

La trattenuta nella busta paga è così effettuata:

- da Marzo a Novembre: di un acconto pari al 30 per cento dell’addizionale comunale dell’anno in corso;

- da Gennaio a Novembre: del saldo dell’addizionale comunale relativa all’anno precedente.

Calcolo stipendio netto e trattamento integrativo

Incide, infine, sul calcolo dello stipendio netto anche il trattamento integrativo, un’agevolazione fiscale che consente ad alcune lavoratrici e ad alcuni lavoratori dipendenti di percepire circa 100 euro in più al mese, con un meccanismo che ha sostituito il cosiddetto bonus Renzi.

Il suo valore annuale cambia in base alla fascia di reddito così come riassunto in tabella.

| Reddito lordo imponibile IRPEF lavoratrice/lavoratore | Trattamento integrativo |

|---|---|

| Da 0 a 15.000 euro | 1.200 euro, quando l’imposta lorda determinata sulla base dei redditi di lavoro dipendente e assimilati è superiore alla detrazione spettante ai sensi dell’articolo 13, comma 1, del TUIR, diminuita di 75 euro in rapporto al periodo di lavoro nell’anno |

| Da 15.000 a 28.000 euro | Importo pari alla differenza tra detrazioni fiscali ed IRPEF lorda fino ad un massimo di 1.200 euro |

| Superiore a 28.000 euro | Non viene riconosciuto il trattamento integrativo |

Articolo originale pubblicato su Informazione Fiscale qui: Calcolo stipendio netto