Guida semplice e pratica a come si legge la busta paga

La busta paga è il documento che, ogni mese, il datore di lavoro consegna ai propri dipendenti contestualmente al pagamento dello stipendio.

Al suo sono contenuti tutti i dettagli relativi alla retribuzione corrisposta, così come le voci che riguardano le trattenute fiscali e previdenziali applicate. Saper leggere la busta paga è importante quindi per avere consapevolezza del peso di imposte e contributi sullo stipendio.

Tramite il prospetto riepilogativo, infatti, è possibile ricostruire come si arriva dallo stipendio lordo mensile a quello netto o ancora individuare le trattenute IRPEF e i contributi previdenziali: tutti elementi utili per effettuare il calcolo della retribuzione.

La busta paga è il documento che si riceve insieme allo stipendio e che contiene una serie di voci con tutti i dettagli dei rapporti intercorrenti tra lavoratore, datore di lavoro, Stato ed Enti previdenziali (INPS e INAIL).

Per i dipendenti pubblici tutte le informazioni sono ormai contenute nel cedolino NoiPa, che possono appunto consultare sul portale della Pubblica Amministrazione NoiPa.

Come leggere la busta paga: dalla retribuzione al peso di imposte e contributi

Grazie alla busta paga, il lavoratore può verificare la congruità del proprio stipendio in relazione a quanto stabilito nel contratto individuale di lavoro oltre che nel Contratto Collettivo Nazionale di Lavoro (CCNL), ovvero controllare l’ammontare effettivo della retribuzione.

Tramite questo documento, ciascun lavoratore può inoltre, vedere il numero di ore, di ferie e permessi maturati e l’importo dei contributi previdenziali versati dal datore di lavoro. Per questo è fondamentale sapere come leggere la busta paga e di seguito vi illustreremo come fare.

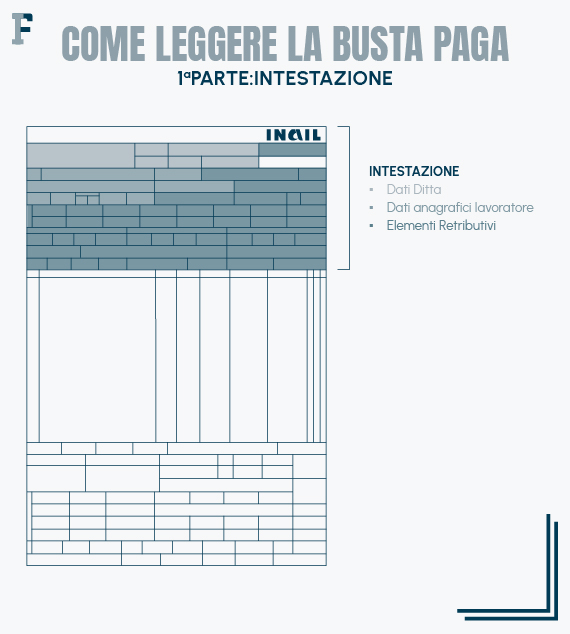

Prima di capire insieme come leggere la busta paga, diremo per semplicità che questa si divide in tre parti:

- la prima con le informazioni sul lavoratore;

- la seconda in cui si specifica, mediante varie voci, la retribuzione effettiva che spetta al lavoratore;

- la terza in cui vengono indicati le trattenute fiscali (IRPEF), i contributi previdenziali e il trattamento di fine rapporto (TFR).

Busta paga: prima parte, intestazione

La prima parte della busta paga contiene l’ammontare dello stipendio spettante al lavoratore, le informazioni sull’azienda e i dati relativi al lavoratore (anagrafici, qualifica, anzianità di servizio, etc.) che permettono di calcolare lo stipendio congruo alla sua situazione, ovvero la retribuzione spettante.

Per leggere la busta paga bisogna partire dall’intestazione, in cui sono riportate le seguenti voci:

- mese di retribuzione, ossia il mese per il quale viene erogato lo stipendio al lavoratore;

- dati dell’azienda e cioè codice azienda, numero di posizione INAIL e numero di posizione INPS (sia INAIL che INPS rilasciano al datore di lavoro che ne fa richiesta ad inizio attività un numero di matricola per la propria posizione assicurativa);

- dati del lavoratore e cioè dati anagrafici e riferimenti contrattuali, ovvero: cognome e nome, posizione INAIL e INPS, numero di matricola aziendale, data di assunzione ed eventuale data di fine rapporto, tipo di CCNL, qualifica (funzione lavorativa), mansione (attività concretamente svolta), livello (inquadramento del lavoratore in base al CCNL in relazione alla qualifica e alle mansioni. Mediante questi dati si calcola il trattamento economico spettante al lavoratore), retribuzione di fatto, scatti di anzianità, giorni ed ore effettivamente lavorate.

In questa sezione sono indicati anche quelle voci che compongono la retribuzione di fatto del lavoratore:

- paga base (o minimo tabellare) che è determinata dal contratto collettivo in base alla categoria, alla qualifica del lavoratore e agli scatti di anzianità, che sono aumenti periodici della retribuzione stabiliti dai contratti collettivi;

- contingenza, ossia un’indennità, introdotta per compensare la perdita di potere d’acquisto delle retribuzioni, ma che dal 2001 non è più aggiornata e rimane fissa;

- E.D.R. (Elemento Distinto della Retribuzione) che è una somma mensile di € 10,33 per tredici mensilità, fissa per tutti i lavoratori del settore privato senza distinzione di qualifica o di contratto collettivo applicato.

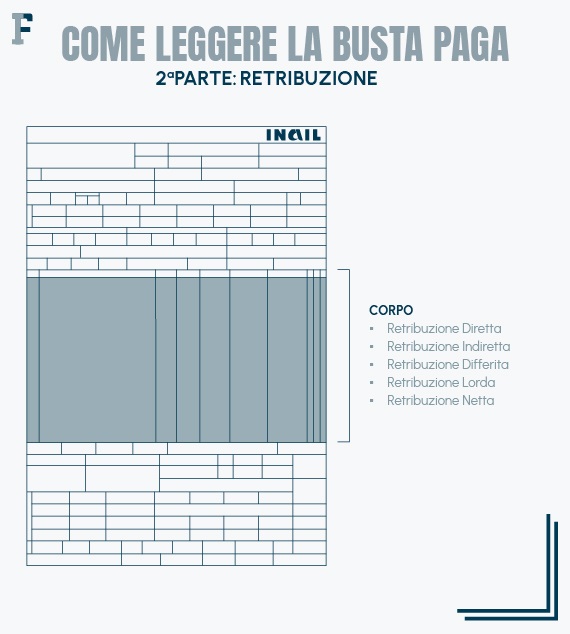

Busta paga: seconda parte, retribuzione effettiva

Nella seconda parte della busta paga sono riportate varie voci che nello specifico permettono di comprendere l’effettivo stipendio percepito dal lavoratore, ovvero la retribuzione effettiva.

In sostanza vengono indicate le prestazioni del lavoratore nel mese di riferimento al lordo di trattenute e contributi:

- ore ordinarie;

- premi;

- ore straordinari;

- indennità ossia la cosiddetta retribuzione indiretta, cioè i giorni di ferie goduti, i permessi, le festività, la malattia, l’infortunio, la maternità ecc.

In periodi particolari possono essere riportate anche altre somme corrisposte come ad esempio la tredicesima o quattordicesima mensilità, anticipi sul TFR, premi di produttività, etc.

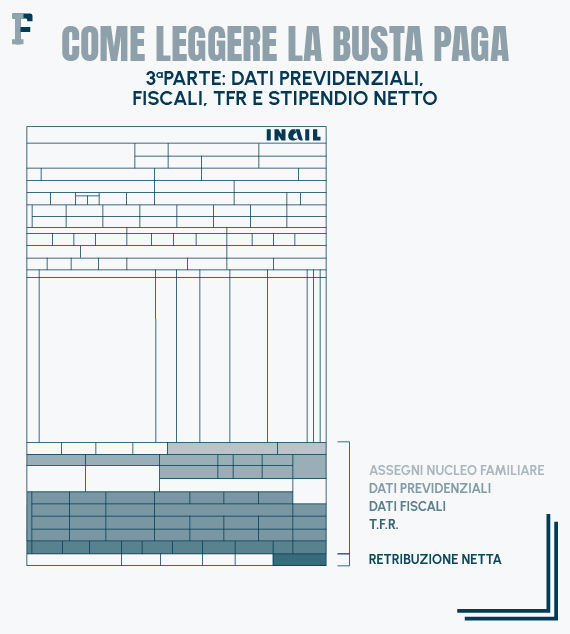

Busta paga: terza parte, dati previdenziali, fiscali, TFR e stipendio netto

L’ultima parte della busta paga è quella più corposa che riporta diverse voci che indicano lo stipendio netto del lavoratore.

Le voci di questa sezione del documento sono le seguenti:

- Dati previdenziali: si trovano nella colonna delle ritenute e comprendono l’imponibile previdenziale e il totale contributi. I contributi previdenziali sono quelli che il datore di lavoro è tenuto a versare all’INPS e all’INAIL per garantire al dipendente la pensione di vecchiaia e di invalidità, i trattamenti economici in caso di malattia e di maternità, Cassa Integrazione e mobilità, gli assegni familiari.

Una parte di questi contributi è a carico del lavoratore e sono trattenuti in busta paga, mentre la restante quota è a carico del datore di lavoro, come abbiamo detto in precedenza.

La percentuale di trattenuta dovuta per motivi previdenziali e assistenziali varia a seconda del tipo di contratto ed in alcuni casi sono previsti maggiori contributi a causa di rischi particolari legati all’attività svolta.

- Dati fiscali: comprendono l’imponibile fiscale, l’imposta lorda IRPEF, l’imposta netta IRPEF, le detrazioni d’imposta, totale trattenute IRPEF, addizionali IRPEF.

- TFR (Trattamento di Fine Rapporto): comprende il TFR lordo annuo che è pari alla somma di tutte le mensilità lorde maturate diviso 13,5 e l’imponibile TFR che è pari alla somma di tutte le quote maturate anno per anno.

Il TFR viene erogato in tutti i casi di cessazione del rapporto di lavoro, qualunque ne sia la causa (dimissioni, scadenza contratto a termine, licenziamento per giusta causa o giustificato motivo).

Il calcolo del TFR è particolare poiché, trattandosi di un reddito a formazione graduale, è sottoposto a tassazione separata: al momento dell’erogazione assoggettato a ritenuta a titolo d’acconto del 20% e successivamente l’Agenzia delle Entrate a determina la tassazione definitiva in base all’aliquota media di tassazione degli ultimi due anni.

- Stipendio netto: è l’ultima voce riportata sulla busta paga ed la somma che effettivamente viene percepita dal lavoratore. Essa è data dalla retribuzione lorda al netto degli oneri sociali e delle trattenute fiscali a carico del dipendente.

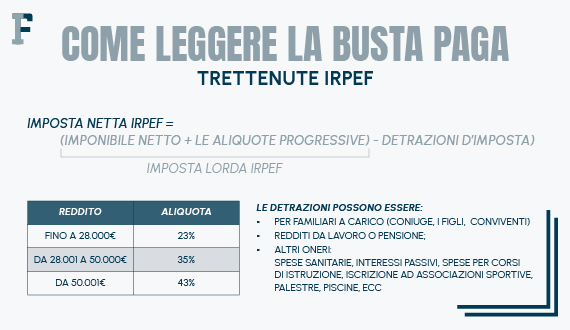

Busta paga: trattenute IRPEF

Come detto in precedenza, una delle voci fondamentali per capire come leggere la busta paga riguarda proprio le trattenute IRPEF (Imposta sul reddito delle persone fisiche).

Anche per il 2025 le aliquote IRPEF sono tre, strutturate su altrettanti scaglioni di reddito.

Gli elementi riportati nella sezione dati fiscali della busta paga sono: imponibile fiscale, imposta lorda IRPEF, imposta netta IRPEF, detrazioni d’imposta, totale trattenute IRPEF, addizionali IRPEF.

L’IRPEF è l’imposta progressiva sul reddito delle fisiche e le trattenute vengono applicate sulla retribuzione del lavoratore dipendente da parte del datore di lavoro.

Vediamo come si calcolano le trattenute IRPEF indicate in busta paga.

Per ottenere la parte di retribuzione sulla quale calcolare l’imposta lorda IRPEF, cioè l’imponibile fiscale o netto è necessario detrarre le ritenute previdenziali e assistenziali dalla retribuzione lorda (quella prevista dal CCNL applicato che corrisponde allo stipendio lordo percepito ogni mese).

L’imposta lorda IRPEF si ottiene applicando all’imponibile netto le aliquote progressive.

L’Imposta netta IRPEF si ottiene, poi, sottraendo dall’imposta lorda le detrazioni d’imposta (le detrazioni possono essere per familiari a carico come il coniuge non legalmente ed effettivamente separato, i figli, compresi i figli naturali, adottivi e affidatari, ogni altra persona indicata nell’art. 433 del c.c. che conviva con il contribuente; redditi da lavoro o pensione; altri oneri come spese sanitarie, interessi passivi, spese per la frequenza di corsi di istruzione secondaria e universitaria, iscrizione ad associazioni sportive, palestre, piscine, ecc).

Alla fine il totale trattenute IRPEF sono le trattenute fiscali operate dall’azienda ed il totale trattenute è la somma dei contributi sociali e del totale trattenute IRPEF.

Articolo originale pubblicato su Informazione Fiscale qui: Come leggere la busta paga