Quadro RW dichiarazione dei redditi obbligatorio anche per chi ha disponibilità di beni all'estero: ecco le ultime novità in materia dalla Corte di Cassazione.

Gli obblighi di adempiere alla disciplina del monitoraggio fiscale incombono non solo sull’intestatario formale e sul beneficiario effettivo di investimenti o attività di natura finanziaria detenuti all’estero, ma anche su tutti i soggetti residenti in Italia che hanno la disponibilità di fatto di somme di denaro anche non proprie, con il compito fiduciario di movimentarle a beneficio dell’effettivo titolare.

Sono questi i principi desumibili dall’Ordinanza della Corte di Cassazione numero 25956/2019.

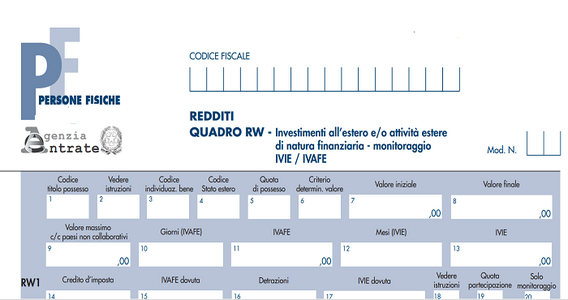

La sentenza – La controversia riguarda il ricorso proposto da un contribuente avverso l’atto impositivo emesso dall’Agenzia delle entrate per l’omessa presentazione del quadro RW della dichiarazione dei redditi e relativo alla detenzione di investimenti all’estero.

La controversia è giunta sin in Cassazione, laddove il ricorrente ha lamentato violazione e falsa applicazione dell’articolo 4 del D.L. n. 167/1990 perché, a suo parere, la CTR avrebbe mancato di rilevare che egli aveva fornito piena prova di non essere il titolare delle somme relative agli investimenti e delle disponibilità finanziarie detenuti all’estero.

La Corte di Cassazione ha respinto il ricorso e ha accolto la tesi dei giudici d’appello che hanno ritenuto l’atto impositivo legittimo in quanto, avendo il contribuente trasmesso istruzioni e volontà dell’effettivo titolare, tale attività integra una vera e propria movimentazione degli investimenti e/o delle attività finanziarie, rilevante ai fini della normativa sul monitoraggio fiscale.

Da tale circostanza è emerso l’obbligo per il contribuente residente di dichiarare gli investimenti e le attività finanziarie detenuti all’estero.

A tal riguardo i giudici di legittimità hanno quindi ribadito il principio per cui l’obbligo dichiarativo previsto dal sopra menzionato articolo 4 del d.l. 28 giugno 1990, n. 167 non riguarda solo l’intestatario formale e il beneficiario effettivo di investimenti o attività di natura finanziaria all’estero:

“ ma anche colui che all’estero abbia la disponibilità di fatto di somme di denaro non proprie, con il compito fiduciario di movimentarle a beneficio dell’effettivo titolare, atteso che, tenuto conto della ratio della previsione, rileva una nozione onnicomprensiva di detenzione, che include anche le situazioni di detenzione nell’interesse altrui ”

Una tale conclusione è conforme non solo alla lettera della norma, che parla espressamente di detenzione di beni finanziari o di altra natura all’estero, ma anche alla ratio della disciplina del monitoraggio fiscale, che è quella di agevolare il potere di controllo da parte dell’Amministrazione finanziaria dei flussi finanziari transfrontalieri.

Articolo originale pubblicato su Informazione Fiscale qui: Obbligo RW anche per la disponibilità di beni all’estero