Anche il dentista rientra tra le spese sanitarie che, se inserite nel modello 730/2025, riducono l'imposta da versare. Le regole da seguire per ottenere lo sconto IRPEF

Nella lunga lista di spese detraibili, che possono essere inserite nel modello 730/2025 per ridurre l’imposta da versare, ci sono anche i costi del dentista.

Rientrano, infatti, tra le prestazioni specialistiche che permettono di accedere a uno sconto IRPEF del 19 per cento tramite la dichiarazione dei redditi.

Dalla franchigia alle modalità di pagamento, però, ci sono una serie di regole da seguire per verificare la possibilità di ottenere l’agevolazione.

Detrazione dentista nel modello 730/2025: requisiti e franchigia spese sanitarie

I contribuenti che, tra il 1° gennaio e il 31 dicembre del 2024, hanno sostenuto dei costi per il dentista, possono indicarli nel modello 730/2024 per beneficiare di una detrazione.

Tali oneri rientrano infatti tra le spese mediche per le quali è possibile beneficiare di uno sconto IRPEF del 19 per cento.

L’agevolazione spetta esclusivamente:

- per i costi sostenuti per accedere alle prestazioni di medici professionisti di natura sanitaria;

- per l’acquisto o affitto di dispositivi medici.

Per quanto riguarda, nello specifico, le visite dentistiche, la detrazione è prevista soltanto per le spese aventi come scopo il miglioramento della salute dei denti.

Non è dunque possibile beneficiare dello sconto per gli oneri relativi a trattamenti con finalità estetica.

L’agevolazione spetta anche nel caso di acquisto o noleggio di dispositivi legati alle cure del dentista.

Sono dunque ricompresi tra gli oneri detraibili anche quelli effettuati per apparecchi di protesi dentaria, a prescindere dal materiale impiegato.

Per poter applicare l’agevolazione, le spese sanitarie nel complesso, e non solo quelle dentistiche, devono obbligatoriamente superare la franchigia di 129,11 euro, soglia dalla quale si applica la detrazione.

Detrazione dentista nel modello 730/2025: documenti e pagamento in contanti

Al fine di provare la natura sanitaria della prestazione, necessaria per l’accesso allo sconto, il contribuente deve conservare l’apposita documentazione.

Se normalmente, l’accesso alle detrazione è subordinato all’utilizzo di mezzi di pagamento tracciabili, per le spese sanitarie è prevista un’eccezione.

L’utilizzo dei contanti è infatti consentito per:

- l’acquisto di medicinali;

- l’acquisto o affitto di dispositivi medici;

- le prestazioni sanitarie rese dalle strutture pubbliche;

- le prestazioni sanitarie rese da strutture private accreditate al Servizio sanitario nazionale.

All’interno della tabella che segue sono riportati tutti i documenti da esibire nel caso di eventuali controlli:

| Tipo di spesa sostenuta | Documentazione |

|---|---|

| Visite dentistiche |

|

| Dispositivi medici (es. apparecchi di protesi dentaria) | Scontrino e fattura contenenti natura, quantità e qualità del prodotto. |

Detrazione dentista nel modello 730/2025: istruzioni per la compilazione

L’Agenzia delle Entrate ha fornito le istruzioni per la compilazione del modello 730/2025, che riepilogano tutti i passaggi da seguire per accedere alla detrazione.

Le spese effettuate nel 2024 per il dentista devono essere sommate a tutti gli oneri di natura sanitaria sostenuti nello stesso anno.

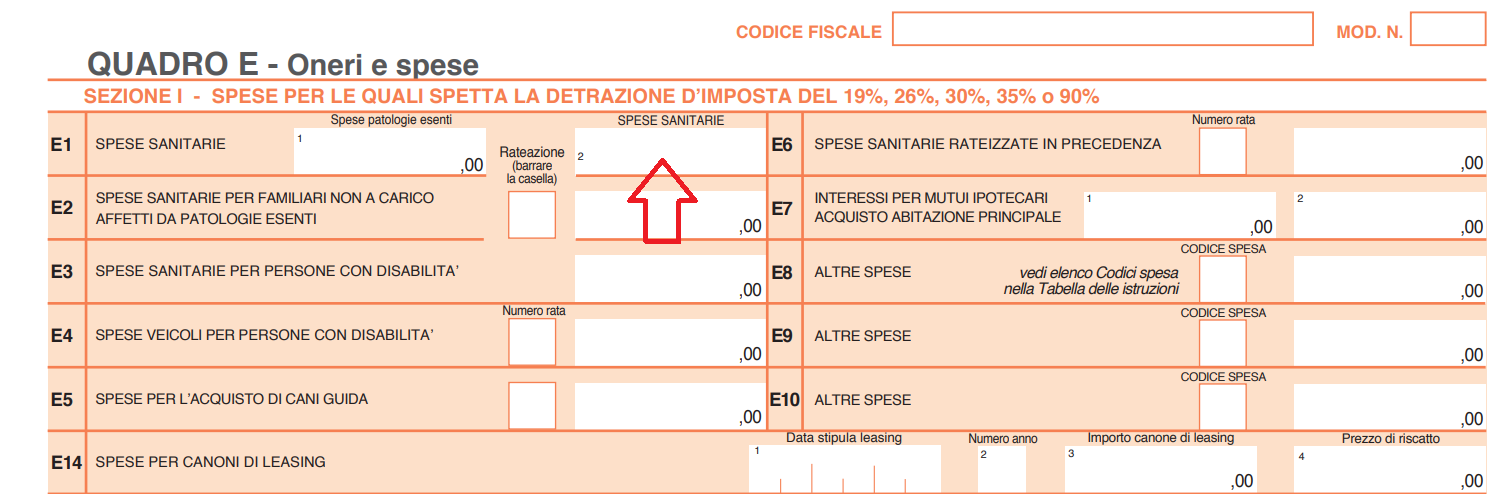

L’importo complessivo va inserito nel Quadro E, all’interno della Sezione I.

In particolare, devono essere compilati i righi E1 e E2, relativi alle spese sanitarie.

Nel rigo E1, e in particolare:

- nella colonna 2 il contribuente deve indicare l’intero importo delle spese sostenute per se stessi e per i familiari a carico

- nella colonna 1, invece, vanno inseriti gli importi relativi a patologie esenti dalla spesa sanitaria pubblica.

Nel rigo E2, devono essere inserite le spese sanitarie per familiari non a carico con patologie esenti. In particolare, deve essere indicato l’importo la cui detrazione non ha trovato capienza nell’imposta lorda da questi dovuta.

Articolo originale pubblicato su Informazione Fiscale qui: Detrazione dentista nel modello 730/2025: le istruzioni sullo sconto IRPEF