Ecobonus e sismabonus nel Decreto Crescita: criticità da superare e potenziali opportunità nel commento all'articolo 10, redatto da un lettore di Informazione Fiscale, che svolge la professione di ingegnere e ricopre importanti ruoli associativi all'interno di organizzazioni di categoria.

Ecobonus e sismabonus nel Decreto Crescita: sono diverse le criticità da superare perché si possa beneficiare, tutti e appieno, delle potenziali opportunità offerte dall’articolo 10. Un lettore di Informazione Fiscale, che svolge la professione di ingegnere e ricopre importanti ruoli associativi all’interno di organizzazioni di categoria, commenta le agevolazioni previste immaginando il passaggio dalle parole ai fatti, dalla teoria all’operatività.

Secondo la sua opinione, è necessario aggiustare il tiro in alcuni punti. Per motivi di carattere personale, preferisce non firmare il contributo che riportiamo di seguito in versione integrale.

Considerazioni, note e riflessioni in merito all’Articolo 10 del Decreto Crescita approvato nella serata del 23 Aprile dal Consiglio dei Ministri

Ancora non è disponibile il testo definitivo del Decreto Crescita che nella tarda serata di martedì 23 Aprile ha ottenuto il “via libera” dal Consiglio dei Ministri, in seconda deliberazione, e pertanto quanto segue è frutto di indiscrezioni e bozze apparse sul web da fonti normalmente attendibili.

Mi scuso, pertanto, se ci fossero alcune imprecisioni riferite al testo del Decreto. Ciò premesso, la lettura dell’Articolo 10, approvato la sera del 23 Aprile (ex Art.9 nelle prime versioni del Decreto stesso) non chiarisce un fatto fondamentale, ossia: le nuove disposizioni indicate come “Modifiche alla disciplina degli incentivi per gli interventi di efficienza energetica e rischio sismico” entrano nel merito della Cessione degli Incentivi (Cessione del Credito regolata dalle varie Circolari dell’Agenzia delle Entrate di cui la più significativa del Maggio 2018 e successive integrazioni) modificandone in qualche modo l’esistenza?

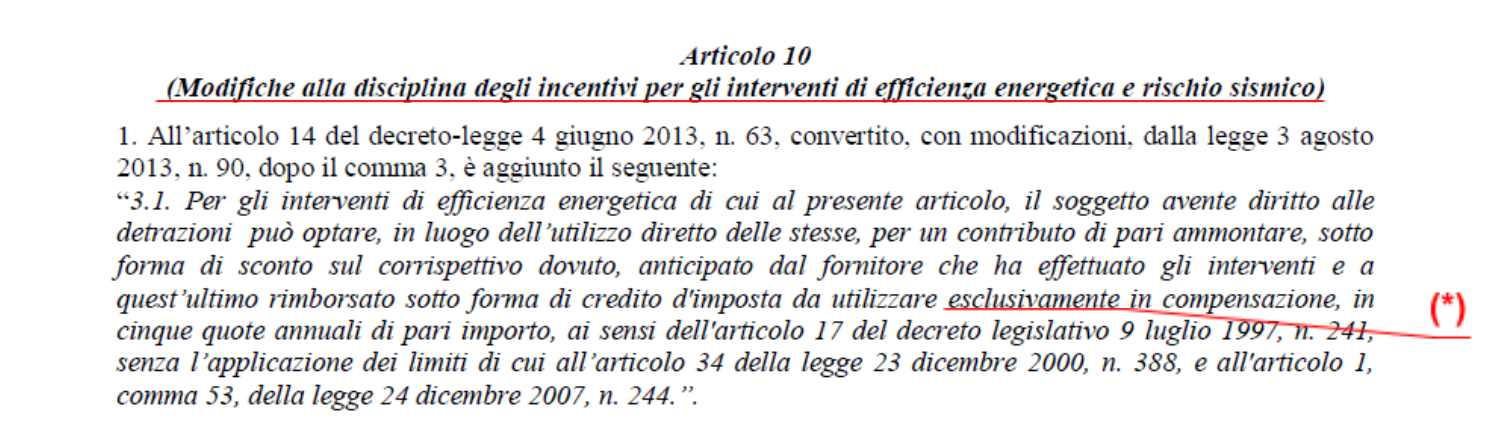

La frase estratta dall’articolo dice:

“il soggetto avente diritto alle detrazioni può optare, in luogo dell’utilizzo diretto delle stesse per un contributo di pari ammontare, sotto forma di sconto sul corrispettivo dovuto, anticipato dal fornitore che ha effettuato gli interventi ed a quest’ultimo rimborsato sotto forma di Credito d’imposta da utilizzare ESCLUSIVAMENTE in compensazione in 5 rate annuali”.

Da questa frase sembrerebbe che il soggetto avente diritto alle detrazioni, o le usa in proprio compensandole in 10 rate annuali ecc. ecc. o si fa fare uno sconto dal fornitore di importo pari all’ammontare delle detrazioni.

Il Fornitore, a sua volta, tramuta tale sconto in Credito d’Imposta che utilizza ESCLUSIVAMENTE a compenso in 5 rate annuali.

Così detto, il Fornitore NON sembrerebbe avere ancora la possibilità di CEDERE il Credito di Imposta a società collegata al rapporto che ha dato origine alla detrazione come stabilito dalla Circolare dell’Agenzia Entrate del 18 Maggio 2018 n.11/6, paragrafo 3 – Soggetti Interessati alla Cessione del Credito.

Cito dalla suddetta Circolare:

“Pertanto, in adesione al parere fornito dalla Ragioneria Generale:

- la cessione del credito previsto dai commi 2-ter e 2-sexsies deve intendersi limitata ad una sola eventuale cessione successiva a quella originaria;

- per altri soggetti privati, di cui al citato comma 2-sexies, devono intendersi i soggetti diversi dai fornitori, sempreché collegati al rapporto che ha dato origine alla detrazione”.

Ecco l’articolo 10 (ex art. 9 nelle precedenti versioni) del suddetto Decreto in cui si definiscono secondo la versione del 23 Aprile portata al CdM:

La Modifica alla disciplina degli incentivi consisterebbe nel fatto che Il soggetto che effettuerà gli interventi di efficientamento energetico e/o di messa in sicurezza dal rischio sismico potrà ricevere un contributo, anticipato dal fornitore che ha effettuato l’intervento, sotto forma di sconto sul corrispettivo spettante.

Il contributo sarà recuperato dal fornitore sotto forma di Credito d’Imposta, di pari ammontare, da utilizzare in compensazione, in cinque quote annuali di pari importo, senza l’applicazione dei limiti di compensabilità.

È qui che potrebbe (!) ancora rientrare in gioco la Cessione del Credito di Imposta, ossia il citato “contributo” potrebbe essere ceduto sotto forma di Credito di Imposta con le regole stabilite dall’Agenzia delle Entrate (sopra citate) e vigenti allo stato attuale. (purtroppo nel testo dell’articolo c’è (*) quell’ “esclusivamente” che mette dei problemi).

Così come scritto, parrebbe sia stata eliminata (o quanto meno non è richiamata) la possibilità della CESSIONE DEL CREDITO tra imprese collegate al rapporto che ha dato origine alla detrazione!

Ma forse è solo una mia interpretazione.

Ciò premesso, se l’art. 10 del Decreto Crescita, di fatto, lascia al Soggetto avente diritto alle detrazioni le sole due opzioni:

- Utilizzo diretto delle detrazioni;

- Ottenimento di sconto di pari importo delle detrazioni da parte del Fornitore – Impresa;

Si viene a creare un grave problema - un enorme problema - che cerco di spiegare: è semplice capire che quanto previsto in queste “modifiche” (se valgono solo le opzioni dei suddetti punti 1 e 2) non è rivolto allo sviluppo del settore edile delle medio/piccole imprese - quelle da 12/18 dipendenti che fanno lavorare altrettanti Artigiani - quelle per cui sono stati creati gli INCENTIVI e la possibilità di cederne l’importo.

Infatti queste medio/piccole Imprese fatturano mediamente dai 4 ai 10 milioni di Euro/anno di cui un buon 70% di fatturato si sta orientando, secondo le zone geografiche, sulle opere di Riqualificazione Energetica o di Messa in Sicurezza sismica o di entrambe le tipologie (grazie agli incentivi -50,70,75,85% degli importi lavoro e alla Cessione dei Credito oggi in vigore).

Ritornando ai numeri (è un esercizio un po’ infantile, ma i legislatori, forse, in buona fede non l’hanno fatto) ecco cosa succede a una delle Imprese di cui si tratta (ne conosco personalmente una ventina a Milano - ma lo stesso vale per Torino, Bologna Brescia, Verona e quelle di tutto il centro Italia impegnate nella messa in sicurezza sismica etc.etc - che si fanno una corretta concorrenza per acquisire lavori di ristrutturazione di Abitazioni e di Condomini):

- Fatturato annuo, 5.000.000;

- 70% di questo fatturato è rivolto alla Riqualificazione, Energetica o Sismica o entrambe, 3.500.000;

- Quanto sopra all’anno “Zero”;

- L’anno successivo siamo punto e a capo come al punto 1 e 2;

- Secondo il Decreto l’impresa dovrebbe “scontare” 2,0/2,5 Milioni di Euro (il 70% del fatturato - 3.500.000 – rivolto alla riqualificazione) e recuperarli da compensazioni con Irpef e altre tasse.

DOMANDA: ma quante tasse dovrebbe maturare ogni anno una medio/piccola impresa per soddisfare le indicazioni del Decreto????

Alcune ultime annotazioni per centrare quanto lavoro potenziale si genera dalla RIQUALIFICAZIONE ENERGETICA (per quanto riguarda la Messa a Norma Antisismica non ho dati ma sono altrettanto importanti):

- La Regione Lombardia in un Convegno di 3/4 anni fa ha stimato, sul proprio territorio, il potenziale delle opere di Riqualificazione Energetica in 40 Miliardi di Euro (se si realizzassero anche solo il 3/5% annuo, si tratta di 1,2/2,0 Miliardi/anno di opere nella sola Lombardia per almeno un ventennio! E nel resto d’Italia? Che meravigliosa fonte di lavoro è la Riqualificazione Energetica e la Messa a Norma Sismica degli edifici situati nelle zone a rischio.

- OPERE, LAVORO, SVILUPPO ECONOMICO, MINORE INQUINAMENTO, BOLLETTE ENERGETICHE PIÙ SOPPORTABILI E PREVENZIONE DELLE DISGRAZIE DA TERREMOTI – Cosa si vuole di più? Dove cercare i posti di lavoro? La crescita economica? È fondamentale, PERO’, che questo articolo (di per sé scritto nello spirito dello sviluppo economico) venga correttamente riscritto per togliere ogni dubbio interpretativo, aggiungendo semplificazioni per il Cittadino nella gestione e il recupero delle detrazioni Fiscali, ma senza togliere quanto faticosamente è stato costruito con la Cessione del Credito maturato nella realizzazione di queste tipologie di opere.

In altre parole: aggiungere opzioni per semplificare ed accorciare i tempi del rimborso del Credito senza togliere quanto oggi con altrettanta semplicità le disposizioni dell’Agenzia delle Entrate consentono in termini di Cessione del Credito.

- Oltre 30 anni fa in una riunione al Politecnico di Bologna lo stimatissimo Professor Ingegner Alessandro Cocchi parlando della necessità (lo diceva allora) di isolare gli involucri edili per consumare ed inquinare meno aveva esposto una slide con una cifra (se non ricordo male) di 8 Miliardi di Lire all’anno di minor acquisto di Energia (se si fossero efficientati, anno dopo anno, gli edifici esistenti) per un periodo di opere di durata di almeno 50 anni – il tempo di riqualificare una buona parte del nostro Patrimonio edile.

- Fatta vedere la Slide, disse:

“ma voi pensate che ci lasceranno fare questi lavori e ottenere questi risparmi e queste riduzioni di inquinamento? Io - disse - non ci credo! Sarebbe un brutto colpo per chi vende Energia!”

In parte ha sbagliato!! I lavori si stanno facendo e si faranno sempre di più, grazie ad una politica Europea pressante e una sensibilizzazione straordinaria (grazie Greta! Anche se quello che dici tu oggi altri lo dicevano già 30 anni fa).

Spero, per altro, che questo sviluppo di lavoro e quindi di economia reale non venga tarpato da “garbugli” legislativi più o meno voluti.

- P.S. il PAEE 2014 Piano di Azione per l’Efficienza Energetica, redatto da ENEA nel 2014 e sottoscritto dal MISE (oltre 30 anni dopo la citata riunione a Bologna) scrive a pagina 14:

Mettendo in primo piano le azioni rivolte all’efficientamento del patrimonio edile italiano.

Articolo originale pubblicato su Informazione Fiscale qui: Ecobonus e sismabonus nel Decreto Crescita: criticità e potenziali opportunità