Qual è il corretto trattamento contabile e fiscale delle spese di manutenzione ordinarie e straordinarie sostenute sui i beni propri dell'azienda e sui beni di terzi?

Le spese di manutenzione sono oneri sostenuti per mantenere in efficienza le immobilizzazioni materiali per garantire la loro vita utile, nonché la loro capacità e la produttività nel tempo.

A seconda del tipo di intervento le operazioni di manutenzione si possono classificare in:

- ordinarie (di natura ricorrente) atte a integrare o mantenere in efficienza le immobilizzazioni; contabilmente sono addebitate in conto economico ed esauriscono i propri effetti nell’esercizio in cui sono sostenute.

- straordinarie (di natura non ricorrente) sono sostenute per apportare migliorie, modifiche, ristrutturazioni o rinnovamenti ai cespiti esistenti e si concretizzano in un incremento significativo di capacità produttività e un prolungamento della vita utile del cespite.

Illustriamo di seguito il trattamento contabile e fiscale dei differenti tipi di manutenzione e la possibile collocazione del costo in bilancio.

Manutenzioni e riparazioni ordinarie sui beni propri

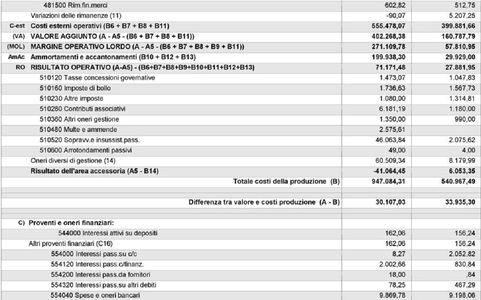

I costi di manutenzione ordinaria realizzati su beni propri dell’impresa, da un punto di vista contabile, sono imputati in conto economico nell’esercizio in cui sono stati sostenuti alla voce B7 tra i costi per servizi.

Da un punto di vista fiscale, secondo l’articolo 102 comma 6 del Testo Unico imposte sui redditi, le spese di manutenzione, riparazione, ammodernamento e trasformazione, che in bilancio non risultino imputate ad incremento del costo dei beni ai quali si riferiscono, sono deducibili nel limite del 5% del valore lordo dei beni ammortizzabili quale risulta all’inizio dell’esercizio dal registro dei beni ammortizzabili comprendendo i beni per cui è prevista una deducibilità parziale della quota di ammortamento (come ad esempio i telefoni cellulari all’80%).

I costi di manutenzione che non rientrano in questo limite imposto dal TUIR, quindi in eccedenza rispetto al limite del 5% del valore lordo dei cespiti ammortizzabili, sono deducibili in quote costanti nei 5 esercizi successivi.

Non vengono computati nel calcolo del valore lordo dei beni ammortizzabili, i beni che sono assistiti da un canone di manutenzione periodica, i terreni in generale i tutti gli altri terreni su cui sono presenti fabbricati strumentali o che ne costituiscono pertinenza, che appartengono all’azienda.

Nel caso l’impresa sia neo costituita, quindi è nel suo primo esercizio di vita, occorre far riferimento al costo complessivo dei beni ammortizzabili che risulta dal registro al 31/12 dell’anno di costituzione.

Se, inoltre, la durata dell’esercizio è inferiore o superiore a 12 mesi, l’importo deducibile va ragguagliato alla durata dell’esercizio.

Manutenzione e riparazione straordinarie su beni propri

Le spese di manutenzione straordinaria vengono eseguite per ampliare, ammodernare o migliorare gli elementi strutturali di un’immobilizzazione. Per questo tipo di costo, la normativa fiscale rimanda alle disposizioni civilistiche.

Secondo il principio contabile OIC16, il costo sostenuto per manutenzioni straordinarie su cespiti potrà sia essere capitalizzato cioè portato ad incremento del valore dell’immobilizzazione a cui è stato destinato oppure addebitato semplicemente tra i costi in conto economico, quando non produce un effetto di sostanziale miglioria o allungamento della vita utile del cespite.

Quando si ritene quindi che le spese di manutenzione straordinaria determinino un aumento significativo e misurabile della capacità produttiva, della sicurezza, della vita utile di un cespite devono essere capitalizzate ed ammortizzate nel corso degli anni.

Manutenzioni e riparazioni su beni di terzi

I beni di terzi beni di terzi sono beni posseduti dall’azienda con un titolo diverso dalla proprietà come ad esempio in locazione, affitto, leasing, comodato, etc.

Il riferimento normativo per questo tipo di manutenzioni è indicato nell’articolo 1575 e seguenti del codice civile riguardo il caso specifico del contratto di locazione: le operazioni di manutenzione ordinaria finalizzate a mantenere il bene locato in un buono stato di funzionamento sono a carico del conduttore mentre le riparazioni natura straordinaria, anche se realizzate d’urgenza dal conduttore, sono a carico del proprietario (salvo patto contrario stabilito nel contratto).

Da un punto di vista contabile la disciplina le manutenzioni ordinarie sostenute su beni di terzi è la medesima di quella relativa ai beni di proprietà: esse vanno rilevate ed imputate in conto economico in base al principio di competenza e vengono classificate tra i costi della produzione nella voce “B7 Costi per servizi”.

Fiscalmente invece le manutenzioni ordinarie su beni di terzi non subiscono il limite di deducibilità previsto dall’articolo 102 comma 6 del TUIR, bensì esse sono

deducibili nell’esercizio in cui sono sostenute.

Secondo la regola fiscale generale saranno:

- interamente deducibili, se afferenti beni che non subiscono limitazioni oggettive di deducibilità;

- deducibili con i limiti fiscali previsti, se relative a beni a deducibilità limitata (autovetture, telefonia fissa e mobile).

Le spese di manutenzione straordinaria su beni di terzi sono contabilizzate secondo quando disposto dal principio contabile OIC 24.

Esse potranno essere inserite in contabilità tra nella voci:

- Altre delle Immobilizzazioni immateriali, se, ipotesi più frequente, si configurano come beni o prestazioni che non sono separabili dai cespiti cui si riferiscono;

- nella specifica categoria delle Immobilizzazioni materiali, se dette spese danno origine a beni materiali con una loro individualità e funzionalità che, al termine della locazione, del comodato etc. potranno essere rimossi e autonomamente utilizzati.

I costi di manutenzioni straordinaria su beni di terzi che sono stati capitalizzati andranno ammortizzati nel periodo più breve tra quello di utilità futura delle spese sostenute e quello residuo di locazione, affitto, etc.

Nell’ipotesi in cui poi il contratto non venga rinnovato o risolto in anticipo, la parte di costo non ammortizzata costituirà una sopravvenienza passiva.

Dal punto di vista fiscale non esiste una disposizione specifica riguardo questo tipo di manutenzione.

Si rimanda all’articolo 108 comma 1 del TUIR, applicando la disposizione in materia di costi pluriennali che prevede la deducibilità nel limite della quota imputabile a ciascun esercizio, ricalcando pertanto il comportamento tenuto a livello civilistico.

Articolo originale pubblicato su Informazione Fiscale qui: Spese di manutenzione, riparazione ed ammodernamento: trattamento contabile e fiscale