L'articolo 10, comma 1, n. 8-bis del dPR n. 633/72 codifica le ipotesi di imponibilità IVA dei trasferimenti di fabbricati abitativi che esulano dalla disciplina generale di esenzione dal tributo

Come già precisato in altri approfondimenti, in base all’articolo 40 del Testo Unico dell’imposta di registro approvato con dPR n. 131 del 1986 (cd. TUR) per gli atti relativi a cessioni di beni e prestazioni di servizi soggetti ad IVA l’imposta di registro si applica in misura fissa.

Tale norma individua il cd. principio di alternatività IVA-Registro concepito al fine di evitare la doppia tassazione della medesima manifestazione di capacità contributiva; pertanto, al cospetto di una cessione soggetta ad IVA l’imposta di registro trova applicazione esclusivamente nella misura fissa.

Il trattamento fiscale ai fini IVA dei trasferimenti di immobili effettuati da imprese di costruzione

Al fine di stabilire se un trasferimento immobiliare è soggetto ad IVA ovvero ad imposta di registro occorre focalizzarsi sul soggetto cedente del bene piuttosto che sul soggetto acquirente.

Pertanto, nell’ipotesi in cui il cedente sia soggetto passivo ai fini IVA, occorre muovere dalla disciplina IVA recata dall’articolo 10, comma 1, n. 8-bis del DPR n. 633 del 1972, per delineare il regime fiscale applicabile e le relative imposte dovute con particolare riferimento all’ipotesi in cui il soggetto cedente gli immobili rivesta la qualifica di costruttore.

In base alla predetta norma, le cessioni di fabbricati o di porzioni di fabbricato diversi dagli immobili strumentali sono in via generale esenti da IVA, ad eccezione di alcune ipotesi espressamente codificate.

Ai trasferimenti che soggiacciono al regime di esenzione si applicano le regole previste per i trasferimenti soggetti ad imposta di registro.

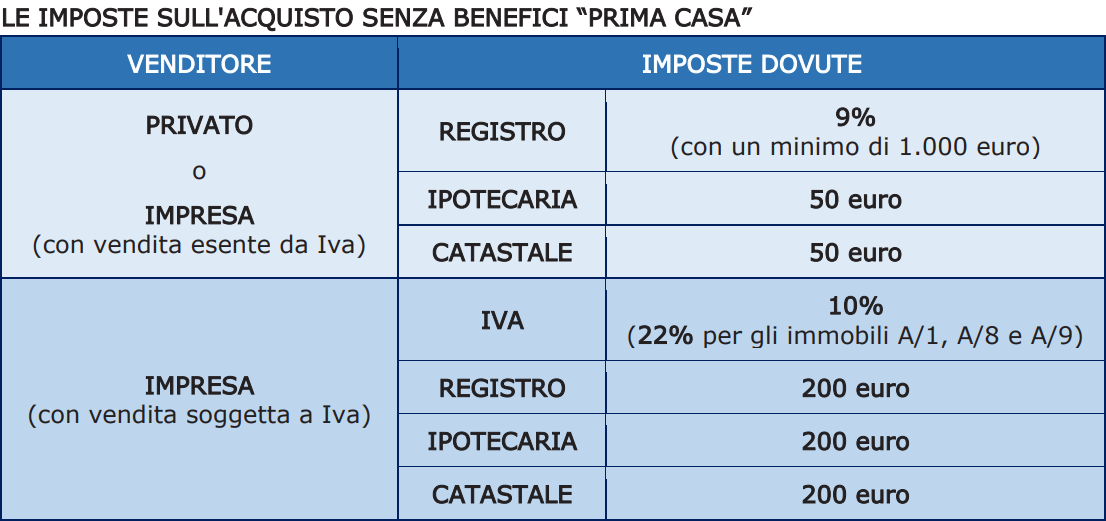

In primo luogo, per gli atti immobiliari soggetti ad IVA, in regime di esenzione, ai sensi dell’articolo 40 del TUR, l’imposta di registro si applica in misura proporzionale.

Difatti, in deroga al citato principio di alternatività IVA-Registro di cui all’articolo 40 del TUR, non si considerano soggette ad IVA, tra l’altro, le cessioni di immobili esenti ai sensi dell’articolo 10, numero 8-bis, del DPR 26 ottobre 1972, n. 633 e, pertanto, per tali atti trovano applicazione l’imposta di registro in misura proporzionale e le relative previsioni dettate dall’articolo 10 del D Lgs n. 23 del 2011.

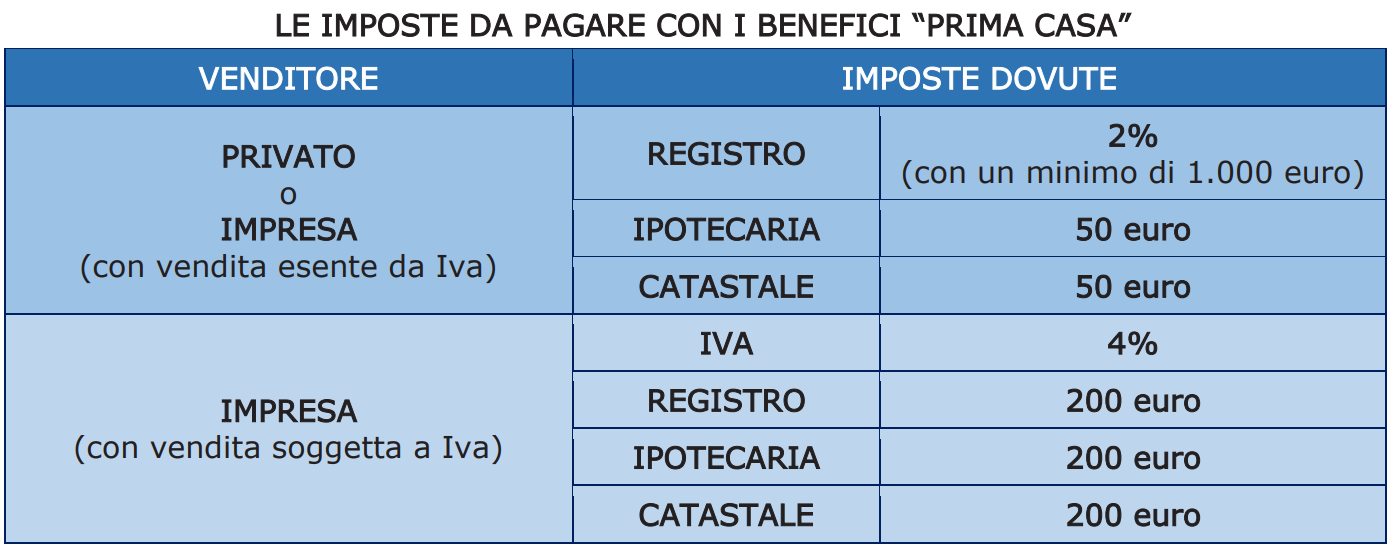

A tal proposito, l’imposta di registro sarà dovuta nella misura minima di 1.000 euro, le imposte ipotecaria e catastale saranno dovute nella misura fissa di euro 50 ciascuna, e opererà l’assorbimento dell’imposta di bollo, dei tributi speciali catastali e dalle tasse ipotecarie.

Quanto alle ipotesi in cui non trova applicazione il regime di esenzione, ma di imponibilità ad IVA, si tratta delle:

- Cessioni effettuate dalle imprese costruttrici o di rispristino entro 5 anni dalla ultimazione della costruzione o dell’intervento;

- Cessioni effettuate dalle predette imprese anche successivamente ai 5 anni nell’ipotesi in cui il soggetto cedente abbia espressamente manifestato in atto l’opzione per l’imposizione ad IVA;

- Cessioni di fabbricati abitativi destinati ad alloggi sociali per le quali il cedente abbia espressamente manifestato in atto l’opzione per l’imposizione (categoria che ha in sostanza assorbito quella relativa all’edilizia convenzionata).

Pertanto, oltre che alle ipotesi aventi ad oggetto la cessione di fabbricati destinati ad alloggi sociali, l’opzione per la imponibilità IVA è limitata soggettivamente alle sole imprese costruttrici o attuatrici degli interventi di recupero espressamente richiamati dalla norma.

Il concetto di ultimazione della costruzione o dell’intervento di ripristino dell’immobile, al quale si ricollega il regime impositivo dell’operazione, va individuato con riferimento al momento in cui l’immobile sia idoneo ad espletare la sua funzione ovvero sia idoneo ad essere destinato al consumo.

Pertanto, si considera ultimato l’immobile per il quale sia intervenuta da parte del direttore dei lavori l’attestazione della ultimazione degli stessi, che di norma coincide con la dichiarazione da rendere in catasto ai sensi degli articoli 23 e 24 del DPR 6 giungo 2001, n. 380.

Deve inoltre ritenersi “ultimato” anche il fabbricato concesso in uso a terzi, tramite i contratti relativi all’utilizzo dell’immobile (tra i quali rientrano la locazione ed il comodato), poichè lo stesso, pur in assenza della formale attestazione di ultimazione rilasciata dal tecnico competente si presume che, essendo idoneo ad essere immesso in consumo, presenti tutte le caratteristiche fisiche idonee a far ritenere l’opera di costruzione o di ristrutturazione completata.

Quali sono le imprese costruttrici?

Le “imprese costruttrici” si identificano nei soggetti ai quali risulta intestato il provvedimento amministrativo in forza del quale ha luogo la costruzione o la ristrutturazione del fabbricato.

Ai fini della imponibilità, possono considerarsi “imprese costruttrici” oltre alle imprese che realizzano direttamente i fabbricati con organizzazione e mezzi propri, anche quelle che si avvalgono di imprese terze per l’esecuzione dei lavori. Deve ritenersi impresa costruttrice anche quella che occasionalmente realizza la costruzione di immobili per la successiva vendita.

Non risulta determinante la circostanza che la materiale esecuzione dei lavori sia eventualmente da essi affidata in tutto o in parte ad altre imprese. Inoltre, nella categoria di imprese costruttrici rientrano anche le società cooperative edilizie che costruiscono, anche avvalendosi di imprese appaltatrici, alloggi da assegnare ai propri soci.

Si fa presente che il termine oltre il quale le imprese di costruzione e di ripristino sono obbligate ad applicare il regime di esenzione per il trasferimento degli immobili abitativi era in origine fissato a 4 anni, e successivamente è stato portato a 5 anni dall’articolo 1, comma 86, della legge n. 220 del 2010.

Inoltre, si fa presente che, fino al 23 gennaio 2012, erano considerate imponibili ad IVA anche le cessioni operate oltre il termine di 5 anni nell’ipotesi in cui entro tale termine i fabbricati fossero stati locati per un periodo non inferiore a 4 anni in attuazione di programmi di edilizia residenziale convenzionata.

In attuazione del principio di alternatività IVA-registro, le imposte di registro, ipotecaria e catastale sono dovute nella misura fissa di 200 euro ciascuna.

Per completezza, si fa cenno alla disciplina prevista in relazione al trasferimento dei fabbricati strumentali disciplinati dal successivo n. 8- ter) dell’articolo 10 del dPR n. 633 del 1972.

Sulla base di tale disciplina le cessioni sono esenti da IVA, fatta eccezione per le seguenti ipotesi:

- Cessioni effettuate dalle imprese costruttrici o di ripristino degli stessi entro cinque anni dalla data di ultimazione della costruzione o dell’intervento;

- Cessioni per le quali nell’atto il soggetto cedente abbia espressamente manifestato l’opzione per l’imposizione ad IVA.

In base a tale disciplina, le cessioni di fabbricati strumentali per natura, imponibili ex lege, sono soltanto quelle poste in essere dall’impresa che li ha costruiti o recuperati entro 5 anni dalla ultimazione dei lavori, fermo restando il diritto del cedente di optare per l’imponibilità nell’atto di cessione.

In tale ipotesi l’imposta di registro sarà dovuta, in attuazione del principio di alternatività IVA-registro, in misura fissa, mentre le imposte ipotecaria e catastale sono dovute rispettivamente nella misura proporzionale del 3 per cento e dell’1 per cento, ai sensi dell’articolo 1- bis della Tariffa allegata al D. Lgs n. 347 del 1990 (cd. TUIC) e dell’articolo 10, comma 1, del medesimo TUIC.

Aliquote IVA applicabili e le altre imposte dovute per i trasferimenti della casa. Focus su agevolazioni fiscali prima casa

Si applica l’aliquota IVA del 10 per cento come previsto dal n. 127-undecies) della Tabella A, Parte III, allegata al DPR n. 633 del 1972, per le cessioni aventi ad oggetto le abitazioni che non possono beneficiare delle agevolazioni prima casa, appartenenti ad una categoria catastale diversa dalle categorie A1, A8 e A9.

Trova applicazione l’aliquota ordinaria del 22 per cento per i trasferimenti aventi ad oggetto le abitazioni appartenenti alle categorie catastali A1, A8 e A9.

Si applica l’aliquota IVA agevolata nella misura del 4 per cento per le case di abitazione, fatta eccezione per quelle rientranti nelle categorie catastali A1, A8 e A9, come stabilito dal n. 21) della Tabella A, Parte II, allegata al DPR n. 633 del 1972, in presenza delle condizioni previste in materia di agevolazioni prima casa, ai fini dell’imposta di registro, dalla nota II-bis all’articolo 1 della Tariffa, parte prima, allegata al Testo unico dell’imposta di registro.

In tema di agevolazioni prima casa ai fini IVA non operano, come invece previsto per i trasferimenti soggetti ad imposta di registro in misura proporzionale, la regola del cd. “assorbimento” in base alla quale non sono dovuti gli altri tributi, e la regola dell’importo minimo di 1.000 euro dell’imposta dovuta.

Oltre all’IVA al 4 per cento, in attuazione del principio di alternatività, sono dovute le imposte di registro, ipotecaria e catastale, ciascuna nella misura fisa di 200 euro, oltre all’imposta di bollo nella misura di 230 euro (ex art 1, comma 1- bis della tariffa allegata al DPR n. 642 del 1972), la tassa ipotecaria nella misura di 35 euro dovuta per la nota di trascrizione e quella di 55 euro per la voltura catastale (come previsto dall’articolo 1 della Tabella allegata al TUIC).

La cessione di fabbricati in corso di costruzione e quindi non ultimati è sempre soggetta ad IVA in quanto ha ad oggetto un bene ancora nel circuito produttivo, mentre le imposte di registro, ipotecaria e catastale sono dovute nella misura fissa di 200 euro ciascuna.

Con riferimento ai fabbricati in corso di ristrutturazione, sui quali pertanto sia in corso uno degli interventi di recupero previsti dalla apposita disciplina richiamata dal n.8-bis dell’articolo 10 del DPR n. 633 del 1972, il loro trasferimento è soggetto ad IVA sempre che sia stato rilasciato il relativo titolo edilizio abilitativo e che sia stato comunque dato inizio al cantiere e che quindi i lavori siano stati effettuati anche solo parzialmente.

Anche in questa ipotesi le imposte di registro ed ipo-catastali sono dovute nella misura fissa di 200 euro ciascuna.

Articolo originale pubblicato su Informazione Fiscale qui: Acquisto di immobili da costruttore: quali e quante imposte si pagano?