IVA e-commerce, online le FAQ dell'Agenzia delle Entrate sui regimi OSS e IOSS. I 20 quesiti pubblicati sul portale raccolgono le domande più frequenti sui regimi opzionali, con adempimenti semplificati per soggetti passivi. Le risposte spaziano da aspetti più generali a più specifici.

IVA e-commerce, online le FAQ dell’Agenzia delle Entrate sui regimi OSS e IOSS.

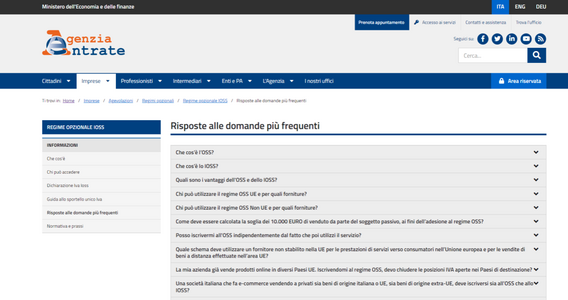

Attraverso il portale dell’Amministrazione finanziaria si possono consultare le risposte alle domande più frequenti in merito ai regimi speciali che sono in vigore dallo scorso 1° luglio 2021.

Tali regimi sono opzionali e semplificano gli adempimenti dei soggetti passivi che effettuano vendite a distanza di beni, all’interno dell’Unione europea.

Le 20 domande e risposte raccolgono i quesiti più frequenti, posti dagli operatori.

IVA e-commerce, online le FAQ dell’Agenzia delle Entrate sui regimi OSS e IOSS

Sull’IVA e-commerce forniscono chiarimenti le FAQ pubblicate dall’Agenzia delle Entrate.

Le risposte alle domande più frequenti degli operatori riguardano i regimi OSS e IOSS.

A partire dallo scorso 1° luglio 2021, infatti, il regime semplificato di identificazione IVA dello sportello unico MOSS si è ampliato con:

- Import One Stop Shop (IOSS), per le vendite a consumatori finali di beni importati da Paesi terzi in spedizioni fino a 150 euro;

- One Stop Shop (OSS), per le vendite a distanza di beni spediti da uno Stato membro e a destinazione di consumatori finali di altro Stato membro dell’UE e per le prestazioni di servizi rese a consumatori finali e soggette all’imposta sul valore aggiunto nello Stato membro di consumo.

Come sintetizzato nel comunicato stampa dello scorso 25 giugno 2021, i vantaggi per chi opera tramite interfacce elettroniche sono i seguenti:

- utilizzare la sola partita IVA italiana, per tutte le cessioni di beni e le prestazioni di servizi ammissibili nei confronti degli acquirenti che si trovano negli altri 26 Stati membri;

- dichiarare l’IVA in Italia, con un’unica dichiarazione elettronica ed effettuare un unico pagamento dell’IVA dovuta su tutte le cessioni di beni e prestazioni di servizi;

- rapportarsi esclusivamente con l’Agenzia delle Entrate italiana, anche nei casi in cui le vendite sono effettuate in un altro stato del territorio dell’UE.

Le 20 domande di riepilogo, pubblicate dall’Agenzia delle Entrate, sono frutto del lavoro dell’ufficio Cooperazione internazionale e si basano sui quesiti più frequenti da parte degli operatori.

Le prime sono domande più generali, seguono quelle con chiarimenti più specifici.

Nelle risposte ai quesiti, in alcuni casi, vengono forniti anche esempi per facilitare la comprensione dei casi più complessi.

IVA e-commerce, online le FAQ dell’Agenzia delle Entrate sui regimi OSS e IOSS

Per favorire i chiarimenti sulle questioni legate al pagamento dell’IVA per gli e-commerce, con riferimento ai regimi OSS e IOSS, l’Agenzia delle Entrate ha strutturato i quesiti partendo dai chiarimenti generali.

Le prime due domande rispondono a una definizione generale dei regimi OSS e IOSS.

Il primo è descritto come di seguito riportato:

“Il regime speciale dello sportello unico (One Stop Shop - OSS) è un regime che consente ai soggetti passivi che forniscono servizi o cedono beni a consumatori dell’UE di dichiarare e pagare l’IVA in un unico Stato membro, quello dove sono identificati. Lo Stato di identificazione provvederà poi alla ripartizione degli importi agli Stati UE interessati. Il regime OSS può configurarsi, secondo i casi, quale “OSS UE” o “OSS non UE”(cfr. FAQ nn. 4 e 5).”

Per quanto riguarda il regime IOSS, la FAQ su cos’è risponde nel seguente modo:

“Lo sportello unico delle importazioni (Import One Stop Shop – IOSS) è un regime speciale applicabile alle vendite a distanza di beni importati da Paesi terzi, purché si tratti di importazioni di modico valore, cioè di cessioni di valore unitario inferiore ad euro 150,00.”

Vengono poi elencati i vantaggi previsti nel caso in cui il contribuente scelga uno dei regimi speciali.

Sono inoltre forniti chiarimenti sui requisiti da rispettare per poter effettuare tale scelta e informazioni sul calcolo delle soglie del valore dei beni venduti.

Successivamente, vengono presentati quesiti più specifici su aspetti più complessi. Le risposte, in questo caso, sono arricchiti da esempi per facilitare la comprensione.

I 20 quesiti pubblicati dall’Agenzia delle Entrate sono i seguenti:

- Che cos’è l’OSS?

- Che cos’è lo IOSS?

- Quali sono i vantaggi dell’OSS e dello IOSS?

- Chi può utilizzare il regime OSS UE e per quali forniture?

- Chi può utilizzare il regime OSS Non UE e per quali forniture?

- Come deve essere calcolata la soglia dei 10.000 EURO di venduto da parte del soggetto passivo, ai fini dell’adesione al regime OSS?

- Posso iscrivermi all’OSS indipendentemente dal fatto che poi utilizzi il servizio?

- Quale schema deve utilizzare un fornitore non stabilito nella UE per le prestazioni di servizi verso consumatori nell’Unione europea e per le vendite di beni a distanza effettuate nell’area UE?

- La mia azienda già vende prodotti online in diversi Paesi UE. Iscrivendomi al regime OSS, devo chiudere le posizioni IVA aperte nei Paesi di destinazione?

- Una società italiana che fa e-commerce vendendo a privati sia beni di origine italiana o UE, sia beni di origine extra-UE, deve iscriversi sia all’OSS che allo IOSS?

- Qualora i beni importati oggetto di rivendita siano di importo superiore a 150 euro, significa che non si può usufruire del regime IOSS?

- Come fa una società a conoscere l’IVA applicata in un altro Paese su un determinato prodotto?

- Per la spedizione dei beni mi affiderò ad un corriere che emetterà normale fattura. In questo caso come posso addebitare al cliente queste spese? Possiamo procedere all’emissione di una fattura unica al cliente con applicazione dell’IVA del Paese del cliente, sia per i beni sia per le spese di trasporto?

- È possibile registrarsi ai regimi speciali OSS e IOSS e presentare la relativa dichiarazione tramite intermediario?

- I soggetti extra-UE possono iscriversi al regime IOSS?

- Siamo un’azienda agricola che produce vino e olio e vorremmo sapere se il nuovo regime speciale, a partire dal 1° luglio 2021 comprenderà anche i beni soggetti ad accisa, come ad esempio il vino?

- Un’impresa stabilita in Italia effettua cessioni nazionali di beni. Occasionalmente effettua vendite a distanza di beni per un valore non superiore a 10 000 EUR a favore di acquirenti in Germania. Dispone inoltre di una stabile organizzazione in Ungheria a partire dalla quale presta vari servizi (TTE e/o di altro tipo). La soglia dei 10 000 EUR è applicabile a tale impresa?

- Un soggetto passivo che aderisce al regime OSS ed emette fatture verso clienti privati UE ha l’obbligo di presentare l’esterometro?

- In caso di opzione per l’OSS, la vendita tramite web da un soggetto passivo IVA italiano a un privato consumatore europeo andrà inclusa nella dichiarazione trimestrale OSS del soggetto passivo, con conseguente versamento dell’IVA a debito. Se nella dichiarazione OSS non posso esercitare la detrazione, come recuperare l’IVA sugli acquisti effettuati in un altro Stato UE?

- In caso di operazioni facilitate da un’interfaccia elettronica, l’imposta è versata dal marketplace attraverso il quale il soggetto realizza le sue vendite, ovvero dal venditore?

Articolo originale pubblicato su Informazione Fiscale qui: IVA e-commerce, online le FAQ dell’Agenzia delle Entrate sui regimi OSS e IOSS