Una descrizione generica della fattura rischia di determinare l'impossibilità di dedurre il relativo costo

Ai fini della deduzione di un costo, la prova dell’inerenza del medesimo quale atto d’impresa, ossia dell’esistenza e natura della spesa, dei relativi fatti giustificativi e della sua concreta destinazione alla produzione quali fatti costitutivi su cui va articolato il giudizio di inerenza, incombe sul contribuente in quanto soggetto gravato dell’onere di dimostrare l’imponibile maturato.

Sul tema esiste un’ampia giurisprudenza ed oggi vogliamo analizzare, in particolare, il principio dettato dall’interessante ordinanza della Corte di Cassazione numero 35568/2022.

Per ricevere via email gli aggiornamenti gratuiti di Informazione Fiscale in materia di accertamento tributario e strumenti deflattivi del contenzioso le lettrici ed i lettori interessati possono iscriversi gratuitamente alla nostra newsletter, un aggiornamento fiscale al giorno via email dal lunedì alla domenica alle 13.00

Costo indeducibile se in fattura la descrizione riporta una generica voce “consulenza di mercato”

Due società impugnavano gli avvisi di accertamento, ad esse rispettivamente notificati nella qualità di consolidata e consolidante, con cui l’Agenzia delle entrate, a seguito di verifica, aveva rideterminato il maggior reddito d’impresa, disconoscendo, fra l’altro, la deducibilità dei costi relativi ad una fattura per “consulenze di mercato”, effettuata da altra società del medesimo gruppo perché non inerente.

I giudici di prime cure ammettevano i costi relativi alla fattura per le consulenze.

La sentenza era, tuttavia, riformata in appello sul punto, ritenendo corretta la ripresa a tassazione.

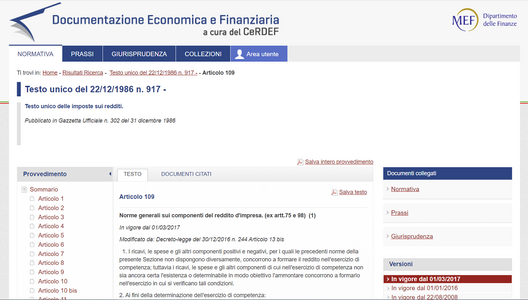

Da qui il ricorso di parte in Cassazione, denunciando, per quel che ci interessa in questa sede, violazione e falsa applicazione dell’articolo 109, comma 5, del Testo Unico delle Imposte sui Redditi (d.p.r. 917/1986), per aver la Corte di Giustizia tributaria di secondo grado ritenuto non inerenti i costi relativi alla fattura relativa a “consulenze di mercato per l’anno 2009” emessa da altra società del medesimo gruppo, per il solo fatto che il documento era generico e senza considerare l’organizzazione imprenditoriale di gruppo a monte dell’operazione.

Principio di inerenza: il pensiero degli Ermellini

Per la Corte il motivo è infondato e al limite dell’inammissibile.

Secondo la consolidata giurisprudenza la prova dell’inerenza di una operazione incombe sul contribuente (ex multis v. Cass. n. 18904 del 17/07/2018, per la quale «ai fini della detrazione di un costo, la prova dell’inerenza del medesimo quale atto d’impresa, ossia dell’esistenza e natura della spesa, dei relativi fatti giustificativi e della sua concreta destinazione alla produzione quali fatti costitutivi su cui va articolato il giudizio di inerenza, incombe sul contribuente in quanto soggetto gravato dell’onere di dimostrare l’imponibile maturato»; v. anche Cass. n. 8001 del 22/03/2021 in tema di costi infragruppo).

Nella specie il giudice di appello ha rilevato che l’Ufficio aveva fornito elementi idonei a disconoscere i costi

“posto che non solo la fattura era generica ma la stessa società che, astrattamente, avrebbe fornito la indicata consulenza non si occupava, per statuto, di simili compiti e, inoltre, la determinazione dell’importo era ancorata ad attività anteriori poiché riguardavano il 2008 (dal mese di agosto), elementi tutti che deponevano per ritenere i costi carenti non solo per inerenza ma anche per certezza e competenza, senza che la contribuente – come era suo onere - avesse fornito prova contraria”

Quanto all’asserita omessa valorizzazione dell’organizzazione imprenditoriale di gruppo, i giudici di Piazza Cavour sottolineano

“la genericità della deduzione della ricorrente, carente di autosufficienza e, comunque, priva di riscontro, richiedendosi, per contro, la specifica allegazione e prova degli elementi necessari in ordine all’asserita ripartizione di funzioni tra le diverse strutture societaria”

Brevi note fra norma, prassi e giurisprudenza

L’inerenza costituisce un requisito fondamentale per la determinazione del reddito d’impresa e riguarda, in generale, l’esistenza di una correlazione tra i costi sostenuti e l’attività d’impresa esercitata: i costi sono inerenti in quanto sono connessi all’attività d’impresa produttiva del reddito da tassare.

Se la dottrina e la giurisprudenza dominante hanno fatto discendere tradizionalmente tale nozione dall’art. 109, comma 5, del TUIR, due pronunciamenti della Suprema Corte (Ordinanza 450/2018 e Ordinanza 3170/2018) hanno sganciato tale concetto dalla previsione normativa, mettendo in evidenza che il principio di inerenza è

“un principio generale inespresso, immanente alla nozione di reddito d’impresa”

e la valutazione dell’inerenza

“deve essere apprezzata attraverso un giudizio qualitativo, scevro da riferimenti ai concetti di utilità o vantaggio, afferenti ad un giudizio quantitativo”

Nello specifico, la Corte di Cassazione, con l’ordinanza n. 450/2018, aveva riallineato la nozione fiscale di inerenza al fenomeno economico peculiare all’esercizio dell’attività d’impresa, affermando che

“il principio dell’inerenza dei costi deducibili si ricava dalla nozione di reddito d’impresa ed esprime la necessità di riferire i costi sostenuti all’esercizio dell’attività imprenditoriale”

esclusa ogni valutazione in termini di utilità (anche solo potenziale o indiretta) o congruità

“perché il giudizio sull’inerenza è di carattere qualitativo e non quantitativo”

Indirizzo riconfermato con l’ordinanza n. 3170/2018, che ha precisato che esula ai fini del giudizio qualitativo di inerenza un

“apprezzamento del costo in termini di congruità o anti economicità, parametri che non sono espressione dell’inerenza ma costituiscono meri indici sintomatici dell’inesistenza di tale requisito, ossia dell’esclusione del costo dall’ambito dell’attività d’impresa”

E ai fini della deduzione dei costi, incombe sul contribuente l’onere di provare l’inerenza del bene o del servizio collegato all’attività imprenditoriale, intesa come strumentalità del bene o del servizio all’esercizio dell’attività medesima, accertamento che deve essere compiuto non già in astratto bensì in concreto, e rapportato all’oggetto sociale, fermo restando che è configurabile anche in presenza di documentate spese di investimento, sostenute in vista di un’iniziativa complessa, anche in assenza di operazioni attive, senza che occorra il concreto esercizio dell’impresa stessa (vedi su quest’ultimo punto l’ordinanza della Corte di Cassazione numero 24126/2019. Pur se, sulla fiducia, non sono deducibili/detraibili costi per servizi di consulenza per un progetto che non vedrà mai la luce).

Che la prova dell’inerenza, ossia dell’esistenza e natura della spesa, dei relativi fatti giustificativi e della sua concreta destinazione alla produzione, incomba sul contribuente è stato ribadito dai giudici di legittimità (Cass.n.344 del 20 ottobre 2020, dep.il 13 gennaio 2021).

Inoltre, il mancato rispetto delle previsioni normative relative alla descrizione da riportare in fattura, ex art. 21 del DPR numero 633/1972 determina il recupero a tassazione in capo al cessionario/committente dei costi dedotti e della connessa iva detratta.

Ricordiamo che l’articolo 21 del DPR n. 633/1972, rubricato “fatturazione delle operazioni”, al comma 2, prescrive che

“la fattura contiene le seguenti indicazioni: (…) g) natura, qualità e quantità dei beni e dei servizi formanti oggetto dell’operazione”

Come già sottolineato dall’Agenzia delle Entrate, con la risoluzione n. 190 del 17/06/2002:

“l’obbligo della fatturazione è funzionale non solo alle ordinarie esigenze di documentazione e controllo, ma è volto soprattutto alla creazione del titolo che legittima il cedente o prestatore ad esercitare la rivalsa e l’acquirente o committente ad operare la detrazione dell’imposta addebitata in fattura”

Infatti, se il bene ceduto o la prestazione resa non vengono descritti in modo sufficientemente dettagliato in fattura non si può fare a valutarne l’esistenza, ovvero l’inerenza.

Un generico addebito per “servizi aziendali” oppure per “servizi vari consulenza” oppure ancora per “servizi segreteria” o come nel caso di specie di “consulenza di mercato” non consentono davvero di identificare in modo chiaro l’oggetto della prestazione e autorizzano, pertanto, la rettifica da parte dell’Ufficio.

Articolo originale pubblicato su Informazione Fiscale qui: Costo indeducibile se la descrizione in fattura è generica