Servono 183 giorni almeno per dimostrare di avere la residenza fiscale in Italia, requisito fondamentale per beneficiare delle agevolazioni impatriati. Un conteggio che, di fatto, renderebbe già inaccessibile il vecchio regime che sarà sostituito dalle novità della riforma fiscale: nasce da questa esigenza la necessità di prevedere un periodo transitorio facendo valere il trasferimento anagrafico fino al 31 dicembre 2023

Solo per il 2023 la residenza fiscale lascia spazio a quella anagrafica per l’accesso alle agevolazioni riservate alle lavoratrici e ai lavoratori impatriati. È questo il correttivo del Governo che garantisce un periodo transitorio tra il vecchio e il nuovo regime previsto dalla riforma fiscale.

Senza questa precisazione, le novità che entreranno in vigore dal 1° gennaio 2024 avrebbero avuto, di fatto, un effetto retroattivo.

Il Governo ha descritto il nuovo perimetro delle agevolazioni fiscali per le lavoratrici e i lavoratori impatriati nella conferenza stampa del 16 ottobre scorso, a 75 giorni dalla fine dell’anno.

Chi non aveva già alle spalle una lunga permanenza in Italia non sarebbe riuscito a dimostrare di avere la residenza fiscale sul territorio entro il 31 dicembre per beneficiare della riduzione della base imponibile del 70 per cento attualmente in vigore. Servono, infatti, almeno 183 giorni.

Agevolazioni impatriati: per l’accesso nel 2023 la residenza fiscale diventa anagrafica

Prima di entrare nel vivo delle novità che riguardano le agevolazioni destinate agli impatriati e del periodo transitorio previsto, vale la pena soffermarsi sul concetto di residenza fiscale che il decreto legislativo di attuazione della riforma dedicato alla fiscalità internazionale riscrive.

A delineare le regole da seguire è l’articolo 2 del TUIR, Testo Unico delle Imposte sui Redditi:

“Ai fini delle imposte sui redditi si considerano residenti le persone che per la maggior parte del periodo d’imposta sono iscritte nelle anagrafi della popolazione residente o hanno nel territorio dello Stato il domicilio o la residenza ai sensi del Codice civile”.

Il testo attuale sarà sostituito dal seguente, più dettagliato:

“Ai fini delle imposte sui redditi si considerano residenti le persone che per la maggior parte del periodo d’imposta, considerando anche le frazioni di giorno, hanno il domicilio o la residenza nel territorio dello Stato ovvero che sono ivi presenti. Ai fini dell’applicazione della presente disposizione, per domicilio si intende il luogo in cui si sviluppano, in via principale, le relazioni personali e familiari della persona. Salvo prova contraria, si presumono altresì residenti le persone iscritte per la maggior parte del periodo di imposta nelle anagrafi della popolazione residente”.

La nuova formulazione, stando a quanto evidenziato nelle relazioni sul testo del decreto legislativo, è utile per allinearsi al meglio alla prassi internazionale e per assicurare una maggiore certezza nell’applicazione delle regole che, negli anni, hanno dato vita a numerosi contenzioni.

Nella pratica la maggior parte del periodo d’imposta si traduce in un numero di giorni pari a 183, che diventano 184 in caso di anno bisestile, come ha chiarito più volte l’Agenzia delle Entrate nei documenti di prassi.

Ed è proprio su questo calcolo e sulla necessità di trasferire la residenza fiscale dall’estero per l’accesso alle agevolazioni destinate alle lavoratrici e ai lavoratori impatriati che nasce l’esigenza di prevedere un’eccezione per il 2023.

La riduzione della base imponibile al 70 per cento, in presenza dei requisiti più ampi attualmente previsti, per quest’anno sarà possibile anche con la residenza anagrafica che si ottiene con l’iscrizione presso l’Ufficio anagrafico di un Comune.

Stesso trattamento viene riservato ai titolari di rapporti di lavoro sportivo che hanno stipulato il relativo contratto entro la stessa data.

Residenza fiscale e agevolazioni impatriati tra vecchio e nuove regime

È stato necessario inserire questo correttivo perché altrimenti avrebbero avuto accesso a benefici ridotti o, in alcuni casi, sarebbero rimasti del tutto esclusi tutti coloro che hanno deciso di trasferirsi in Italia nella seconda parte dell’anno, contando sulle agevolazioni regolate dal Decreto Crescita del 2019.

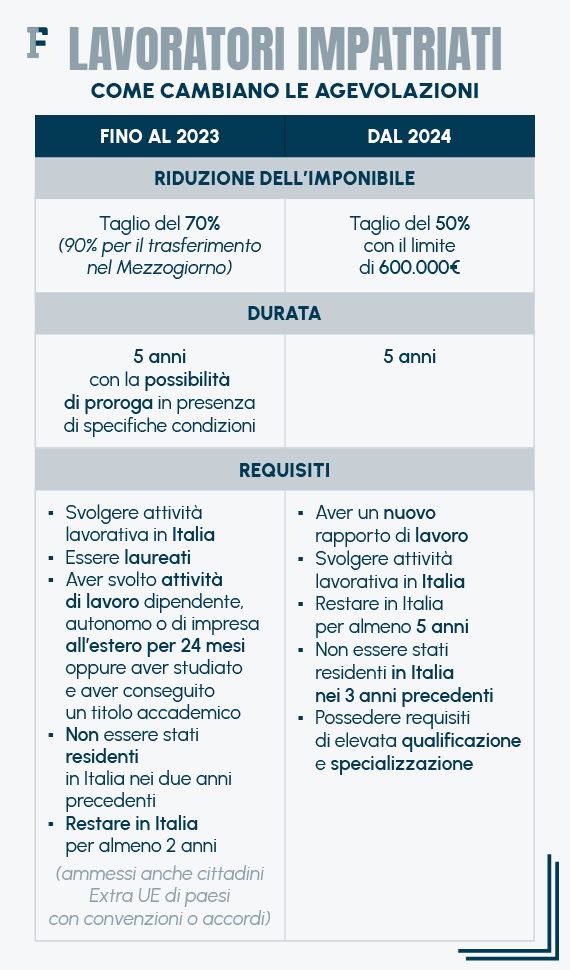

Le differenze tra vecchio e nuovo regime, infatti, sono diverse e rilevanti: non solo si restringono i vantaggi, ma si restringe anche la platea di potenziali beneficiari e beneficiarie.

L’articolo 5 del decreto legislativo sulla riforma della fiscalità internazionale, trasmesso al Senato, introduce un nuovo regime di agevolazioni dedicato alle lavoratrici e ai lavoratori impatriati sostituendo quanto previsto dall’articolo 16 del decreto legislativo numero 147 del 2015.

Dipendenti e autonomi potranno beneficiare di una riduzione dell’imponibile pari al 50 per cento entro il limite di 600.000 euro di reddito in presenza dei requisiti che seguono:

- non essere stati fiscalmente residenti in Italia nei tre periodi d’imposta;

- impegnarsi a risiedere fiscalmente in Italia per almeno cinque anni;

- essere in possesso dei requisiti di elevata qualificazione o specializzazione;

- svolgere una nuova attività lavorativa in Italia “con un soggetto diverso dal datore di lavoro presso il quale il lavoratore era impiegato all’estero prima del trasferimento e che non faccia parte, comunque del suo stesso gruppo”.

In presenza delle condizioni descritte, si avrà diritto alle agevolazioni per 5 anni ma non sarà più possibile prolungare il periodo in presenza di specifici requisiti che riguardano l’acquisto della casa o la presenza di figli minori.

Per conservare le vecchie regole c’è ancora poco più di un mese di tempo: dal 2024 le novità della riforma fiscale, da adottare in via definitiva, rendono meno conveniente il ritorno in Italia e più difficile l’accesso alle agevolazioni.

Articolo originale pubblicato su Informazione Fiscale qui: Residenza fiscale e agevolazioni impatriati: il calcolo dei giorni e il regime transitorio per il 2023