Analizziamo insieme come rispondere alle lettere inviate dall'Agenzia delle Entrate per i controlli sui contribuenti titolari di partita IVA nel regime forfettario

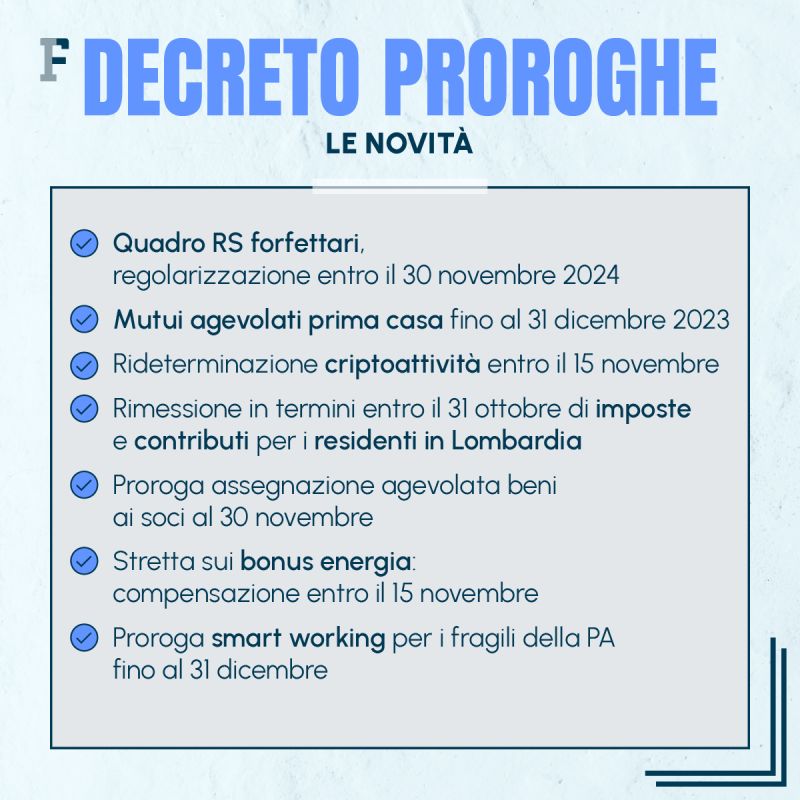

Forfettari dentro il decreto proroghe: scadenza rinviata al 30 novembre 2024 per l’invio della dichiarazione integrativa necessaria per sanare eventuali errori e/o omissioni nella compilazione del quadro RS.

La vicenda trae origine dalla notifica delle lettere di invito all’adeguamento spontaneo indirizzate a migliaia di contribuenti in regime forfettario ed ha catalizzato l’attenzione degli operatori del settore a tutti i livelli.

L’ondata di polemiche che riguarda la compilazione del quadro RS della dichiarazione dei redditi è partita dalla base ma è arrivata fino ai rappresentanti delle istituzioni.

Come anticipato dal viceministro all’Economia e alle Finanze Maurizio Leo, novità importanti sarebbero in arrivo con il Decreto proroghe che sarà discusso nel Consiglio dei Ministri di oggi, 27 settembre.

Si parla di una norma che differisce al 2024 l’obbligo di comunicazione dei dati previsti nel quadro RS.

Per ricevere via email gli aggiornamenti gratuiti di Informazione Fiscale in materia di fisco, tasse e lavoro lettrici e lettori interessati possono iscriversi gratuitamente alla nostra newsletter, un aggiornamento gratuito al giorno via email dal lunedì alla domenica alle 13.00

Lettere ai forfettari, il quadro RS è corretto o è carente? Novità in arrivo sulla regolarizzazione

Per la regolarizzazione ci sarà tempo fino al prossimo 30 novembre 2024.

È questa la novità che emerge dal Decreto Proroghe. Un anno in più quindi per pianificare il da farsi ed inviare senza fretta la dichiarazione integrativa.

Al di là delle novità sulla regolarizzazione della dichiarazione dei redditi presentata per il periodo d’imposta 2021, vale la pena analizzare i casi possibili e le istruzioni fornite dall’Agenzia delle Entrate.

La compilazione del modello è ritenuta corretta

In questo caso la stessa lettera inviata dall’Agenzia delle Entrate ai contribuenti forfettari fornisce le istruzioni da seguire:

“Se ritiene di non essere tenuto a riportare questi dati nel quadro RS, che deve essere compilato dai contribuenti che applicano il regime forfetario per gli esercenti attività d’impresa, arti e professioni, la invitiamo a non tenere conto di questa lettera”

Quindi niente PEC o comunque nessuna spiegazione: semplicemente basta “archiviare/cestinare” la comunicazione ricevuta.

La compilazione del modello risulta carente

Anche in questo caso la lettera inviata propone la soluzione:

“Se, invece, ritiene che la nostra segnalazione sia corretta, può regolarizzare la sua posizione mediante il ravvedimento operoso (articolo 13 del Dlgs n. 472/1997) beneficiando di sanzioni ridotte. In questo caso dovrà presentare una dichiarazione integrativa e versare la sanzione pari a 250 euro (articolo 8, comma 1 del Dlgs n. 471/97), ridotta in funzione della tempestività della regolarizzazione.”

In questo caso è necessario procedere con la presentazione di una dichiarazione integrativa che contenga i dati mancanti con l’applicazione del ravvedimento operoso e il versamento di una sanzione “ridotta in funzione della tempestività della regolarizzazione”.

Applicando l’istituto del ravvedimento di cui al Decreto legislativo del 18/12/1997 n. 472 nel caso in esame è possibile applicare le seguenti riduzioni:

- 1/8 del minimo entro il 30 novembre 2023;

- 1/7 del minimo entro il 30 novembre 2024;

- 1/6 del minimo successivamente al 30 novembre 2024.

Lettere di compliance ai forfettari: le strade per la regolarizzazione del quadro RS

È possibile ma non conveniente, salvo in rari casi di contemporanea presenza di altre irregolarità da sanare, applicare gli istituti “straordinari” introdotti con la Legge di Bilancio 2023.

È stata ipotizzata anche la possibile applicazione del cosiddetto ravvedimento speciale, un istituto contemplato al comma 174:

“Con riferimento ai tributi amministrati dall’Agenzia delle entrate, le violazioni diverse da quelle definibili ai sensi dei commi da 153 a 159 e da 166 a 173, riguardanti le dichiarazioni validamente presentate relative al periodo d’imposta in corso al 31 dicembre 2021 e a periodi d’imposta precedenti, possono essere regolarizzate con il pagamento di un diciottesimo del minimo edittale delle sanzioni irrogabili previsto dalla legge, oltre all’imposta e agli interessi dovuti”.

In deroga all’ordinaria disciplina del ravvedimento operoso dà la possibilità di regolarizzare le dichiarazioni errate e questo, salvo proroghe dell’ultima ora, entro il 2 ottobre prossimo nella particolarmente appetibile riduzione della sanzione come indicato ad 1/18 del minimo applicabile.

A parere di chi scrive, però, appare un azzardo la sua applicazione dal momento che che l’assenza o la non corretta informazione fornita con il quadro RS non impatta sul calcolo delle imposte dovute ma al più può essere considerato un elemento che potrebbe influire l’attività di verifica e controllo dell’amministrazione finanziaria.

Appare più attinente l’istituto del ravvedimento delle irregolarità formali di cui al comma 166 della Legge di Bilancio 2023:

“166. Le irregolarità, le infrazioni e l’inosservanza di obblighi o adempimenti, di natura formale, che non rilevano sulla determinazione della base imponibile ai fini delle imposte sui redditi, dell’imposta sul valore aggiunto e dell’imposta regionale sulle attività produttive e sul pagamento di tali tributi, commesse fino al 31 ottobre 2022, possono essere regolarizzate mediante il versamento di una somma pari a euro 200 per ciascun periodo d’imposta cui si riferiscono le violazioni”.

Un passaggio importante per orientarsi tra le regola è indicato nella circolare 2/E 2023 dell’Agenzia delle Entrate:

“Si fa riferimento, in ogni caso, a inosservanze di formalità e adempimenti suscettibili di ostacolare l’attività di controllo, anche solo in via potenziale; diversamente, le stesse costituirebbero violazioni “meramente formali”, per le quali l’articolo 6 del decreto legislativo 18 dicembre 1997, n. 472, dispone, al comma 5-bis (introdotto dall’articolo 7, comma 1, lettera a), del decreto legislativo 26 gennaio 2001, n. 32), la non punibilità, trattandosi di violazioni che non incidono sulla determinazione della base imponibile, dell’imposta, ovvero sul versamento del tributo e che non pregiudicano l’attività di controllo svolta dall’amministrazione finanziaria (cfr. circolare del 3 agosto 2001, n. 77/E).

A titolo esemplificativo, e non esaustivo, rientrano tra le violazioni definibili:

- la presentazione di dichiarazioni annuali redatte non conformemente ai modelli approvati, ovvero l’errata indicazione o l’incompletezza dei dati relativi al contribuente (cfr. articolo 8, comma 1, del decreto legislativo 18 dicembre 1997, n. 471);”

L’esemplificazione sembra proprio essere calzante per il caso in esame ed è palese quindi che in assenza di altre irregolarità formali da sanare per lo stesso anno di imposta, si pensi alla mancato invio dei dati dei corrispettivi giornalieri comunque considerati ai fini della liquidazione delle imposte dovute, l’applicazione di questo istituto risulta certo più oneroso del ravvedimento ordinario.

Lettere ai forfettari: non c’è fretta per la regolarizzazione, novità in arrivo con il DL Proroghe

Alla luce di quanto sopra esposto e considerando le anticipazioni sulle novità suii tempi di regolarizzazione del quadro RS che arrivano dal Viceministro Leo, a parere di chi scrive non è il caso di intraprendere una corsa al ravvedimento entro il 30 novembre per non perdere la riduzione a 1/8 o, ancor meno, di procedere con la riduzione ad 1/18 prevista dalla Legge di Bilancio 2023 sanando tutto di corsa e magari commettendo altri errori per la fretta di chiudere tutto entro il prossimo lunedì.

Articolo originale pubblicato su Informazione Fiscale qui: Decreto proroghe forfettari: nuova scadenza al 30 novembre 2024