Reddito da lavoro autonomo: definizione, calcolo e tassazione alla luce delle regole fiscali vigenti.

L’articolo 53 del TUIR - il Testo unico delle imposte sui redditi di cui al d.p.r. 917/1986 - considera il Reddito da lavoro autonomo quello che deriva dall’esercizio di arti e professioni ovvero l’esercizio abituale, anche se non esclusivo, di un’attività diversa da quelle di impresa, anche se esercitata in forma di associazione priva di personalità giuridica.

Gli elementi che il legislatore individua per configurare l’attività di lavoro autonomo sono:

- l’abitualità nello svolgimento delle proprie mansioni (infatti se così non fosse ci troveremo dinanzi ad un reddito di natura diversa);

- la mancanza di subordinazione;

- l’esercizio di un’attività differente da quella di impresa intesa come attività commerciale

Tassazione del reddito da lavoro autonomo: principio di cassa

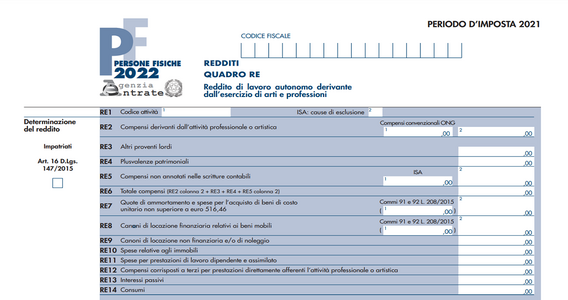

L’articolo 54 del Tuir detta i criteri per poter calcolare il reddito per il lavoratori autonomi.

Secondo il primo comma, il reddito da attività professionale:

“è costituito dalla differenza tra i compensi percepiti, includendo anche quelli corrisposti in natura o sotto forma di partecipazione agli utili, e le spese sostenute nel medesimo periodo di imposta.”

Il reddito così calcolato per i professionisti segue il c.d. regime di cassa. Vengono considerati ai fini della determinazione del reddito imponibile i compensi e le spese effettivamente incassati e sostenuti nel periodo di imposta ed iscritti in contabilità.

I compensi vengono calcolati escludendo i contributi previdenziali e assistenziali; sono compresi invece i contributi dovuti per la gestione separata Inps.

Tassazione reddito da lavoro autonomo: gli oneri deducibili

Per quanto riguarda le spese deducibili, l’art. 54 comma 2 del Tuir detta una serie di regole di seguito dettagliate.

Per la determinazione del proprio reddito, i liberi professionisti (notai, avvocati, commercialisti, geometri, architetti etc.) possono portare in deduzione:

- le spese sostenute per l’acquisto di beni strumentali per l’esercizio di arte e professione, che ammortizzano secondo le regole del D.M. 31/12/98. Sono esclusi i beni di arte, antiquariato, collezione, beni di lusso;

- le spese relative ai canoni di locazione finanziaria di beni immobili e di beni strumentali;

- le spese legate alla telefonia, alle apparecchiature per il servizio radiomobile di comunicazione, nel limite dell’80%;

- le spese di ammodernamento, ristrutturazione, manutenzione straordinaria di beni destinati all’attività professionale, nel limite del 5% del costo complessivo dei beni ammortizzabili;

- spese per veicoli dati in uso promiscuo ai dipendenti, nel limite del 90%;

- spese per ammortamento, acquisizione, locazione, ammodernamento e ristrutturazione di beni mobili, diversi da mezzi di trasporto, deducibili nella misura del 50% se usati dal professionista sia per uso professionale che personale;

- le spese per prestazioni alberghiere e somministrazione di alimenti e bevande sono deducibili per il 75% nel limite del 2% dei compensi percepiti, (ad esclusione di quelle acquistate direttamente dal committente che non sono deducibili);

- le spese di rappresentanza nel limite dell’1% dei compensi percepiti;

- le spese di partecipazione a convegni e corsi di aggiornamento in misura del 50%;

- tra le spese sostenute per lavoro dipendente si deducono i contributi previdenziali maturati nel periodo anche se non pagati.

Rientrano nel reddito del professionista anche le plusvalenze o le minusvalenze realizzate nell’ambito dell’attività professionale, purché derivanti dalla cessione a titolo oneroso di beni strumentali o il riconoscimento, anche in forma assicurativa, per la perdita e il danneggiamento di beni.

Determinazione del reddito da lavoro autonomo: il meccanismo della ritenuta d’imposta

I compensi percepiti dal professionista nell’ambito dell’attività professionale, secondo l’articolo 25 comma 1 del D.P.R. 600/73 sono sottoposti ad una ritenuta d’imposta fissata in misura forfettaria al 20%.

La ritenuta d’imposta colpisce i compensi percepiti dai professionisti ad esclusione dei:

- rimborsi delle spese sostenute a titolo di anticipazioni effettuate dal professionista in nome e per conto del cliente (quali, ad esempio, acquisto di marche da bollo, pagamento di diritti di cancelleria, pagamento di tasse, ecc.),

- contributi obbligatori versati alle Casse di Previdenza professionali, posti dalla legge a carico del cliente (si tratta, nel caso di specie, del contributo fissato nella misura del 4% degli onorari dalla Cassa Previdenza Avvocati, Architetti, Geometri, Ingegneri, Commercialisti).

La ritenuta è corrisposta dai percipienti con obbligo di rivalsa; di norma si applica su compensi addebitati da lavoratori autonomi (avvocati, geometri, commercialisti, architetti, geometri, notai, ecc) nei confronti di committenti titolari di partita iva. Ne consegue che non sarà dovuta alcuna ritenuta se il committente è una persona fisica priva di partita iva.

Il sostituto di imposta che versa la ritenuta per il professionista, dovrà certificarla attraverso la presentazione di una Certificazione Unica delle ritenute. All’atto della dichiarazione annuale dei redditi, il lavoratore autonomo scomputerà le ritenute subite dall’imposta dovuta nella sua globalità.

La risoluzione dell’Agenzia delle Entrate n. 68 del 18 marzo 2009 ha proposto un chiarimento in merito al caso in cui il professionista non riceva le certificazioni dai sostituti di imposta, ribadendo che: se il contribuente non riceve la certificazione del sostituto, può comunque scomputare le ritenute subite, esibendo la documentazione idonea a comprovare l’importo del compenso effettivamente percepito.

Le ritenute di imposta devono essere versate dal sostituto entro il giorno 16 del mese successivo a quello di avvenuto pagamento del professionista, utilizzando il modello F24, con il codice tributo 1040 se la ritenuta riguarda i lavoratori autonomi relativamente a compensi per l’esercizio di arti o professioni, rapporti di commissione o di agenzia, mediazione o rappresentanza.

Il professionista che aderisce al regime forfettario non subisce ritenuta in ragione dell’esiguità della misura dell’ imposta sostitutiva applicata.

Articolo originale pubblicato su Informazione Fiscale qui: Il reddito di lavoro autonomo nel TUIR